O Open Banking está chegando no Brasil e já levanta muitas perguntas sobre como este novo modelo vai impactar a economia brasileira e qual será sua usabilidade.

É fato que o Open Banking vai causar uma das maiores reviravoltas na relação da sociedade com dinheiro, mas quais são os impactos reais disso para o consumidor? E quais as oportunidades que o novo modelo pode trazer?

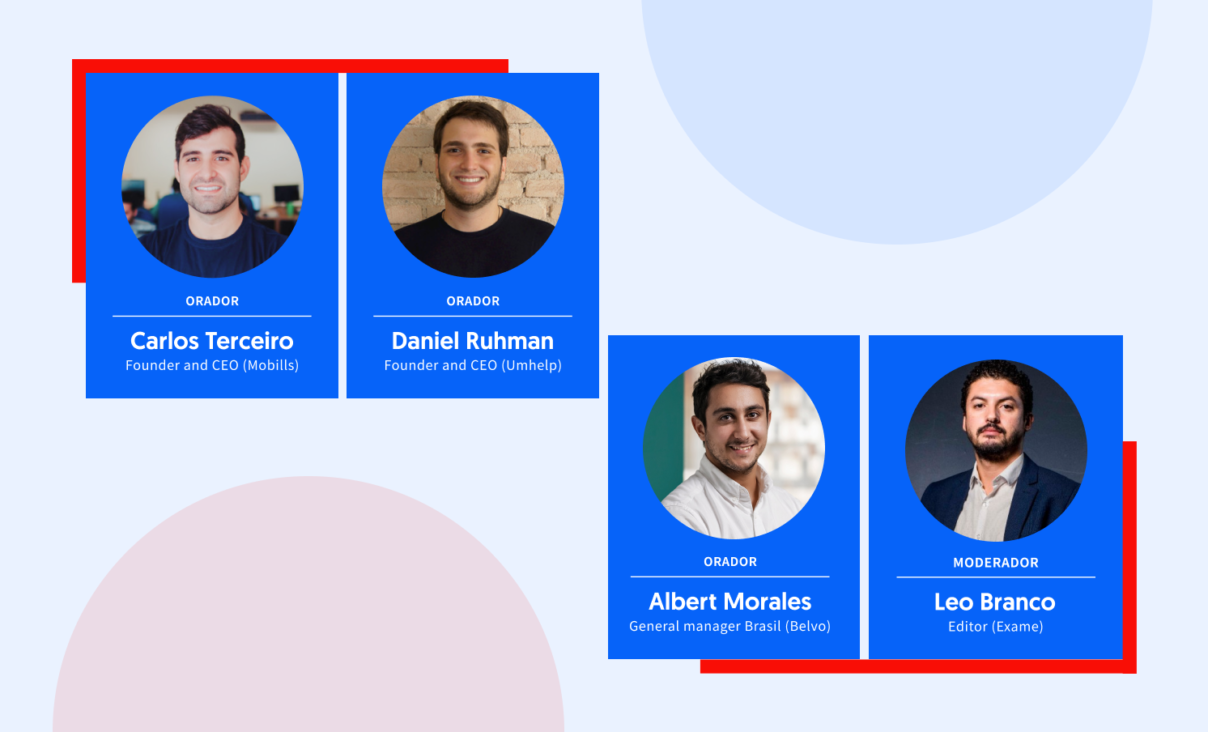

Esses foram algumas das questões abordadas no webinar “Empoderamento Financeiro no Cenário com o Open Banking“, realizado em parceria entre a Exame, a Belvo e duas fintechs que estão revolucionando o setor financeiro B2B: a Mobills, startup com a missão de transformar a vida financeira do brasileiro através da tecnologia, e a UmHelp, startup criada em 2019 com foco em ajudar o trabalhador autônomo a organizar seus ganhos e aumentar sua renda.

Participantes:

- Carlos Terceiro, Founder and CEO (Mobills)

- Daniel Ruhman, Founder and CEO (Umhelp)

- Albert Morales, General Manager Brasil (Belvo)

- Leo Branco, Editor (Exame)

Confira os destaques do webinar e prepare-se para a chegada do Open Banking no Brasil.

Desafios

Quais são os maiores desafios da educação financeira hoje, considerando a realidade do Brasil, um país emergente de renda média com uma população altamente desbancarizada mas muito interessada em aprender coisas novas e até mesmo tech savvy?

Informação desorganizada

Carlos Terceiro (Mobills): Para mim, o maior desafio no Brasil é o excesso de informação desorganizada. A uns cinco ou seis anos atrás, um dos problemas da educação financeira era a falta de informação. Hoje, você tem tanta informação desorganizada, que muitas pessoas não conseguem dar os primeiros passos ou até mesmo acabam dando passos errados. E aí entra o papel da tecnologia de organizar essa informação, através do open finance, e conseguir personalizar a educação financeira para cada pessoa, segmentar para que a informação chegue com qualidade para cada nicho.

Centralizaçao dos dados

Daniel Ruhman (Umhelp): Com certeza o primeiro ponto é a centralização dos dados. Quando as pessoas pensam em desbancarizados, pensam em alguém que nunca nem viu um banco. Na verdade, a persona desbancarizada no Brasil em geral tem ao menos uma conta na Caixa, a qual ela abriu em algum momento da vida para receber algum benefício de emprego, por exemplo. No caso das diaristas, muitas delas inclusive tem contas em vários bancos para poder receber do cliente sem que o mesmo pague taxa de transferência. Todavia, eu considero esta persona 100% desbancarizada porque, apesar de ter contas em bancos diferentes, ela saca e usa tudo em dinheiro. Logo, o primeiro grande desafio é como trazer uma visualização de ponta a ponta, com toda essa informação vinda de bancos diferentes, de um Pix, de um bico em dinheiro, etc. O segundo ponto é a customização dos dados.

Educação financeira

Albert Morales (Belvo): Vejo a educação financeira em três etapas, cada uma com seus desafios. A primeira é a conscientização, entender se sua situação financeira atual corresponde ao seu modo de vida atual. Se não está, entra a fase de controle, regularizar a situação entre renda e modo de vida – a situação de controle ideal é quando você consegue manter uma poupança sem consumir o dinheiro nela. Por fim, temos a fase de otimização. Muitas pessoas que têm renda e são capazes de gerar poupança não sabem otimizar esse dinheiro e acabam gastando. Aí entram os investimentos. No brasil este mercado está bombando, muitas fintechs, corretoras estão emergindo nesse sentido, oferecendo compra e venda de ações sem taxa, entre outras ações. Logo, é muito importante uma parte de educação financeira só focada nessa parte.

Legislação

Falando de Open Banking, como vocês vêem a legislação brasileira para uso desses dados? O arcabouço brasileiro atende?

Mobills: Temos feito um bom trabalho no Brasil em termos de tecnologia e de agendas regulatórias. A LGPD está entrando em vigor durante um ano bem atípico por causa da pandemia e as empresas estão se adaptando rapidamente. No Mobills, a gente já implementou a LGPD no nosso fluxo, onde o usuário tem ciência de para quê utilizamos seus dados, quais níveis de segurança usamos, e acreditamos que isso na verdade agrega mais valor.

Para o consumidor final, é um momento muito chave na história do nosso país, pois estamos conseguindo dar um empoderamento dos dados financeiros ao cliente. Até um tempo atrás, estes dados não eram do cliente, porque eles não conseguiam ter a posse desses dados para poder transacionar essa informação e ter benefícios com essa informação. Então hoje o cliente terá o poder de utilizar esses dados para o próprio beneficio, mas sempre com muito cuidado, procurando plataformas seguras que estejam adequadas à LGPD e que sejam empresas sérias.

“Quando a gente olha pra LGPD, o que você tem de mais relevante é realmente essa questão do empoderamento dos dados. Tem alguns modelos de negócio que acabam se tornando impossíveis, mas eu acho que se é este o caso é porque não era um modelo de negócio que estava realmente agregando valor. É uma provocação para darmos importância para esse tipo de coisa. Não é mais uma boa prática, é uma obrigação quase que fiduciária com os dados de seus clientes a respeito de segurança, de controle, de acesso, tudo mais”

Daniel Ruhman Umhelp Founder and CEO

A gente está construindo um modelo de negócio que tem agregar valor, tem que ser ganha-ganha. Quando você olha por essa perspectiva, a LGPD no fim do dia te traz o arcabouço que você precisa para que montar o negócio que você quiser em cima dos dados dos seus clientes, de uma maneira que seja eticamente correta e alinhada em termos de geração de valor.

Democratizar

O que as empresas estão fazendo para democratizar a educação financeira através dos dados financeiros dos usuários? Que dados são usados e como?

Mobills: Nós armazenamos desde os dados pessoais básicos necessários para acessar a plataforma, e à medida em que o usuário vai imputando as informações, seus gastos, etc., começamos a ter um histórico completo da vida financeira do usuário. Assim, devolvemos uma proposta de valor transformando esses dados em informação relevante, fazendo cálculos, previsões, fazendo um planejamento e tudo mais.

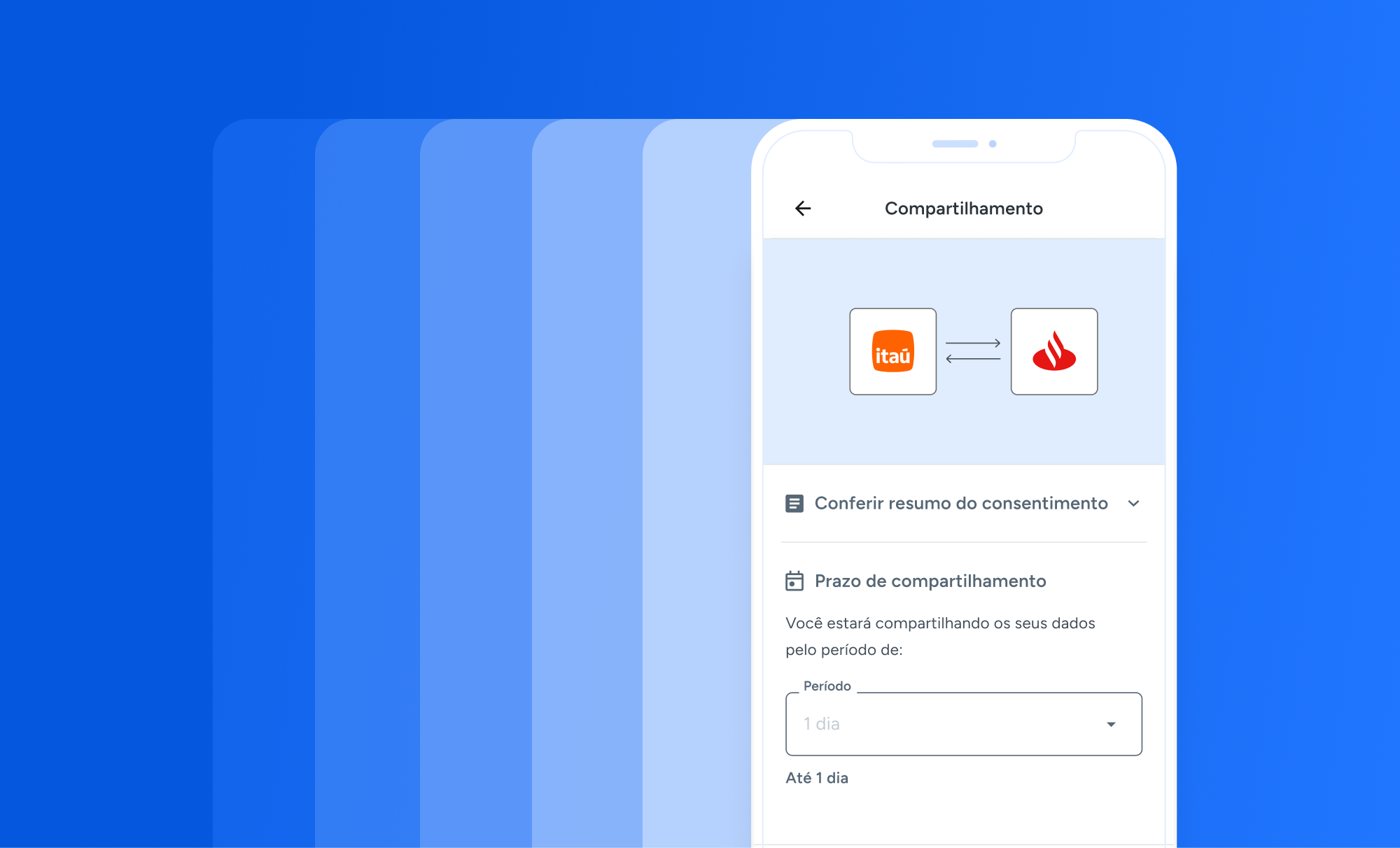

Olhando para um cenário futuro e falando um pouco de Open Finance, a gente vai utilizar as APIs de Open Finance através da parceria com a Belvo, por exemplo, para pegar essa informação diretamente com o banco. O usuário concedendo explicitamente a autorização e a gente explicando de maneira muito clara para o usuário porque a gente precisa desses dados.

Existe um movimento muito interessante das empresas de não capturar dados que não sejam estritamente necessários. Fazemos isso e, em toda a operação, questionamos se o dado é de fato necessário para agregar valor para o cliente, se não for, não pedimos.

Umhelp: Hoje em dia os dados que a gente mais capta são os recebimentos dos clientes, como o pagamento das diárias nos casos das diaristas, e o que a gente tenta fazer em cima disso é organizar. Estamos desenvolvendo nossa plataforma junto com as APIs Belvo para conseguir plugar as informações da Caixa, como o auxílio emergencial, etc. Hoje em dia, o case mais claro que tenho é fluxo de caixa, clientes entrando, e as contas que estão sendo pagas. Hoje em dia a gente trabalha muito com esse tipo de dado e a maior dificuldade e nosso foco está sendo mapear entradas e saídas.

“A Belvo é a tecnologia que está no meio desse acesso ao dados financeiros. Além de acessar os dados bancários, como contas, transações bancárias, etc., que são muito relevantes obviamente para modelos de negócio como da Mobills e da Help, nós também acessamos outras fontes muito relevantes”.

Albert Morales, General Manager Brasil

Uma delas são os dados fiscais através de nossa conexão com a receita federal. A América Latina tem uma vantagem comparado com outros países no mundo que são as notas fiscais eletrônicas, informação super relevante para fornecer melhor educação financeira e serviços muito mais personalizados.

Outra fonte relevante, especialmente com a pandemia, são as plataformas de economia compartilhada, ou gig-economy em inglês. A Belvo está conectada com as principais, como Rappi e Uber, visto que uma grande parte da população que está começando ou já trabalhava nessas plataformas e, como as diaristas, recebem muitos pagamentos por elas. Por exemplo, motoristas do Uber que ainda estão recebendo pagamentos em dinheiro. Estes dados financeiros só estão nessa fonte. Para ajudar esse profissional para melhorar seu dia a dia financeiro, as fintechs precisam acessar esses dados.

Possibilidade de negócio

Olhando para o futuro, o que essa democratização de dados financeiros pode trazer de possibilidade de negócio? Como as finanças no Brasil estarão funcionando no Brasil ou no mundo por causa do Open Finance?

Umhelp: Eu imagino que daqui 5 ou 10 anos a gente vai estar começando a olhar para modelos de negócio que são baseados em conceitos de automação financeira. Tem um conceito que acho muito interessante que é o self-driving money, o dinheiro que se dirige sozinho. Penso em poupanças coletivas, bancos da comunidade, microcrédito, consórcio de celular, coisas que são realmente muito mais segmentadas, muito mais específicas para certos casos de uso e que são muito mais abrangentes e conseguem ser muito mais certeiras.

O sonho é que daqui a cinco dez anos a gente tenha uma disseminação de produtos financeiros, de coisas que não vão parecer como os produtos financeiros que a gente tem hoje em dia. É quebrar essa visão de que um produto financeiro é que o banco oferece e mostrar outras maneiras que você tem de lidar com o seu dinheiro que não envolvam lidar com o bancos, taxas de juros, ou um grande contrato.

“A gente tem um caminho bacana de evolução não só no Brasil mas no mundo. Mas quando eu olho para os próximos 1 a 2 anos, tem um desafio muito grande na questão do próprio open finance, que é as instituições financeiras quererem. Mas vai acontecer. Você vê o Banco Central realmente atuando, o PIX foi uma grande prova disso”.

Carlos Terceiro, Mobills Founder and CEO

Carlos Terceiro (Mobills): Tínhamos inteligências e dados descentralizados. Cada banco sendo dono dos dados, muito difícil para o usuário conseguir resgatar seus dados. Além disso, cada banco com a sua inteligência de crédito.. Isso cria pro consumidor final na ponta as maiores taxas de juros do mundo. Falando de futuro próximo, podemos começar a esperar justamente produtos financeiros melhores, por conta dessas tecnologias, de informações mais assertivas e da centralização dessas informações.

Quando começamos a entender melhor qual o melhor crédito, qual a melhor parcela, eu consigo através da tecnologia dar um crédito mais justo e até dar crédito a quem não tem crédito. Além de outros produtos financeiros, como taxa zero na área de investimentos.

No final, o cliente ganha sempre. O ponto de atenção é, com tantas possibilidades, verificar qual é a melhor para o seu perfil, e aí entra o papel muito forte da educação financeira.

Big techs

Albert Morales (Belvo): A curto prazo a democratização dos serviços financeiros. Médio-longo prazo, vai além das finanças. Vamos achar novos serviços que nada têm a ver com serviços financeiros atuais, muito mais personalizados para cada pessoa.

Estamos vendo as bigtechs, como Google, Amazon, tentando entrar, fornecendo serviços financeiros ou mais que serviços financeiros, tentando intermediar os pagamentos para capturar informações sobre como o usuário está comprando, que tipo de produtos você compra, quais lugares você visita, para que você possa oferecer uma experiência muito mais personalizada ainda.

O desafio é realmente a parte de educar as pessoas. Assim como novos serviços serão ofertados, mais riscos vão aparecer. Então há uma parte de educação muito grande. E é até mesmo por isso que estamos neste meio, para assegurar que quem consome os dados está os usando de maneira correta, e também alertar devidamente os usuários caso seus dados não estejam sendo utilizados de maneira correta ou de maneira diferente do que lhe foi comunicado.