Seja nos Estados Unidos, na Europa ou na América Latina, a adoção de pagamentos de conta a conta (A2A), como é o caso do Pix no Brasil, tem sido impulsionada globalmente por uma combinação de fatores, incluindo custo-benefício, conveniência e avanços tecnológicos.

Sumário

- Desvendando os benefícios dos pagamentos A2A

- Perspectivas regionais: adoção e tendências de A2A

- Perspectiva futura dos pagamentos A2A

A sigla A2A refere-se a pagamentos diretos de uma parte para outra através de trilhos bancários, em vez de outros trilhos, como os de cartão de crédito. Estima-se que pagamentos deste tipo devem crescer a uma taxa composta de crescimento anual (CAGR) de 14% entre 2023 e 2027, tornando-se um método de pagamento alternativo importante.

Diferentes regiões adotaram trilhos A2A por diferentes razões. Neste post, analisamos os principais benefícios e desafios atuais dos pagamentos A2A em mercados específicos e a situação na América Latina.

Desvendando os benefícios dos pagamentos A2A

Por que existe um grande movimento em direção a pagamentos A2A ao redor do mundo? A resposta varia dependendo da região, mas primeiro, vamos entender os principais benefícios das transações que utilizam trilhos bancários em vez de trilhos de cartão.

1. Eficiência de custo

Os pagamentos A2A podem ser uma alternativa significativamente mais barata aos trilhos tradicionais de cartão. Enquanto os pagamentos com cartão frequentemente incorrem em uma taxa de transação percentual alta, as transações A2A geralmente envolvem taxas fixas, resultando em economias substanciais.

Isso pode resultar em uma grande diferença de custo. Para dar um exemplo simples, uma transação de R$100 pode custar cerca de R$0,25 com A2A, enquanto com um cartão de crédito, seria 2% do valor total mais uma taxa fixa, digamos R$2,15 no total. Isso é 8-9 vezes mais caro.

Este benefício está fortemente ligado aos limites regulatórios sobre as taxas de intercâmbio cobradas pelas emissoras de cartão de crédito. Em algumas regiões, como a Europa, essas taxas são limitadas; em vez de um custo de 2% do valor total, estaríamos olhando para 0,3-0,4%, por exemplo.

2. Recorrência

Em alguns casos, os trilhos A2A podem facilitar pagamentos recorrentes, permitindo que as empresas cobrem os usuários conforme sua conveniência, com flexibilidade na frequência e no valor. Muitos trilhos A2A não oferecem pagamentos recorrentes e, portanto, esses trilhos não podem competir com a rede de cartões que permite a tokenização de um cartão para processar pagamentos de forma recorrente.

3. Prevenção de fraudes e chargebacks:

Os trilhos de cartão de crédito geralmente estabelecem limitações na porcentagem de chargebacks que aceitam. Isso se deve principalmente a dois motivos:

- Prevenção de fraudes: Altos índices de chargebacks estão associados a negócios de alto risco. Para um processador, o risco de processar um pagamento fraudulento é muito alto: eles podem perder o valor total do pagamento e isso pode ter consequências legais e de conformidade.

- Carga operacional: Sempre que um pagador reclama de um pagamento processado, há um alto custo operacional associado a verificar quem é responsável por esse pagamento devolvido e resolver a disputa.

Alguns trilhos A2A possuem um mecanismo de autenticação intrinsecamente mais robusto, pois exigem autorização direta da conta bancária do usuário para concluir a transação. Isso minimiza tanto o risco de transações fraudulentas quanto os chargebacks.

4. Velocidade de liquidação

Em alguns casos, os pagamentos A2A podem ser liquidados instantaneamente na conta do usuário, proporcionando às empresas acesso mais rápido aos fundos em comparação com os pagamentos tradicionais com cartão, que geralmente levam 1-2 dias para serem processados e, depois, são liberados semanal ou mensalmente.

Perspectivas regionais: adoção e tendências de A2A

Depois de entender os benefícios potenciais de usar trilhos A2A, vamos analisar como esses pagamentos foram adotados em diferentes regiões e por quê.

🇺🇸Estados Unidos

Nos Estados Unidos, as taxas de intercâmbio associadas aos pagamentos com cartão de crédito nos Estados Unidos não possuem um limite sendo, portanto, bastante altas. Isso tem levado a uma adoção significativa dos trilhos A2A no país, com o custo como principal incentivo.

A Rede de Compensação Automatizada (ACH) tem sido o principal trilho A2A no país, oferecendo transações econômicas (cerca de $0,25 por pagamento), apesar de tempos de confirmação mais longos (os pagamentos podem levar até três dias para serem confirmados).

Várias plataformas populares integraram o ACH para suas necessidades de pagamento: Venmo (pagamentos pessoa-para-pessoa), Robinhood (plataforma de investimentos), Acorns (serviço de micro-investimento) e muitas outras usam esse mecanismo de pagamento para reduzir seus custos e aumentar suas margens.

Para usar pagamentos ACH, os clientes devem primeiro validar suas contas. Isso pode ser feito através de:

- Depósito simbólico: um pequeno valor é depositado e o usuário verifica o valor. Este método pode ser lento e levar ao desengajamento.

- Empresas de Open Banking, como Plaid ou Trustly: essas plataformas podem vincular contas bancárias e verificar a propriedade da conta, fornecendo os números de conta e roteamento necessários de forma rápida e eficiente, bem como um forte sistema de autenticação de conta.

Um dos principais riscos com pagamentos ACH é o atraso de três dias entre a iniciação do pagamento e a confirmação. Durante este período, um pagamento pode falhar se houver fundos insuficientes, levando a possíveis perdas para as empresas.

Para mitigar esse risco, as empresas podem usar dados de Open Banking para avaliar o saldo e o histórico de transações do usuário. Isso fornece uma pontuação indicando a probabilidade de um pagamento ser concluído, ajudando as empresas a decidir se devem prosseguir com a transação. Existem empresas de Open Banking que vão um passo além e podem garantir o pagamento no momento da transação, eliminando o risco de 3 dias.

O segundo risco com pagamentos ACH é o processo automático de chargeback: um usuário final pode apresentar um chargeback durante os 60 dias seguintes após um pagamento ter sido processado. No entanto, nos EUA existe um sistema oficial de disputas governado pela Associação Nacional de Compensação Automatizada (NACHA). Este processo pode ser longo (até 60 dias) e operacionalmente caro. Em geral, este é um sistema de disputa mais arriscado e demorado em comparação com o sistema de disputa de cartões, mas, em comparação com outras geografias, ele existe e pode ser usado.

Em resumo, o uso de A2A nos EUA tem sido liderado principalmente pela possibilidade de reduzir significativamente as taxas de cartão, enquanto mantém a possibilidade de processar pagamentos recorrentes usando a rede ACH. E embora a redução de custos seja um grande benefício, as empresas precisam lidar com muito cuidado com os novos riscos associados a este trilho.

À medida que olhamos para o futuro, o novo trilho FedNow está se tornando um divisor de águas no país desde seu lançamento em 2023, pois pode oferecer o benefício de taxas baixas e liquidação instantânea. Em muitos casos, o FedNow pode substituir o ACH como um trilho mais seguro graças à confirmação de pagamento em tempo real. Qualquer passo na direção de garantir pagamentos recorrentes variáveis instantâneos é sempre amplamente adotado no mercado, tanto nos EUA quanto em outras regiões.

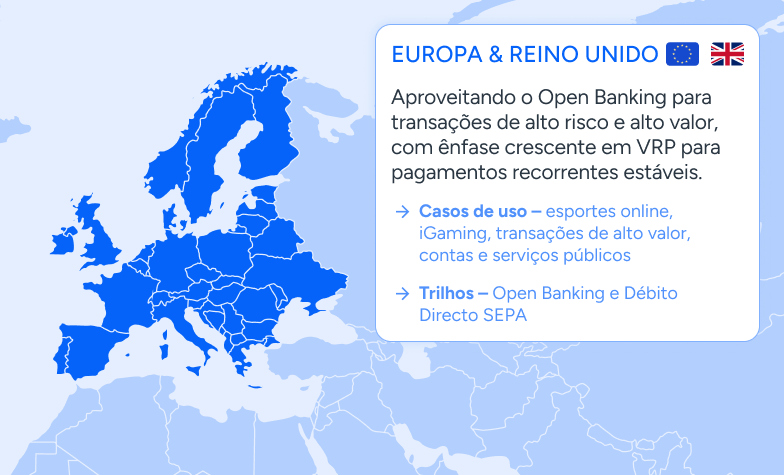

🇪🇺 Europa

Em contraste com os EUA, o custo de processamento de pagamentos com cartão na Europa é significativamente menor. Isso significa que as empresas se preocupam menos com o processamento de pagamentos com cartão devido ao impacto insignificante em seus resultados financeiros.

Como resultado, os pagamentos A2A na Europa precisaram se concentrar em outros casos de uso, em vez de na redução de custos. Aqui estão alguns dos mais importantes:

- Negócios de alto risco: Indústrias com altas taxas de chargeback, como iGaming ou apostas, já se beneficiam dos pagamentos A2A através do Open Banking. As redes tradicionais de cartões enfrentam dificuldades com esses setores devido ao alto risco de fraude e ao fardo operacional de gerenciar chargebacks. Os mecanismos de autenticação forte que o Open Banking proporciona garantem que o usuário final esteja presente no momento da transação, o que torna mais difícil justificar um chargeback. É relevante notar que as redes de cartões estão desenvolvendo soluções para enfrentar essas áreas de alto risco na Europa, como a implementação da autenticação de dois fatores (2FA) para reduzir fraudes. No entanto, é bem sabido que as redes de cartões têm uma forte preferência por evitar negócios arriscados, algo que dá uma oportunidade para os provedores de pagamentos A2A.

- Transações de alto valor: Para pagamentos grandes, mesmo uma pequena taxa percentual pode ser significativa. Por exemplo, um pagamento de R$2.000 incorreria em uma taxa de 6 a 0,3%, comparado a R$0,25 com A2A. No entanto, empresas que lidam com transações de alto valor geralmente têm um baixo número de pagamentos, limitando o potencial de receita geral para os processadores de pagamentos A2A.

- Pagamentos Recorrentes Variáveis (VRP): Serviços públicos e outras contas recorrentes são outros casos de uso relevantes para pagamentos A2A na Europa, pois oferecem atrito mínimo e não têm data de expiração, em comparação com os cartões.

No entanto, os pagamentos via Open Banking ainda não são recorrentes na Europa (isso é algo que a indústria está trabalhando). Nesse caso, o método de pagamento mais amplamente adotado na Europa é o débito direto, que proporciona facilidade de uso e confiabilidade em transações recorrentes. Assim como nos EUA, processar pagamentos usando débito direto pode ser mais arriscado devido à facilidade de registrar um chargeback e ao longo tempo que um usuário tem para reportá-lo. Por outro lado, seu custo reduzido e o baixo atrito para o usuário final processar pagamentos recorrentes tornaram essa solução amplamente adotada. Até grandes empresas que fazem um grande número de pagamentos únicos, como a Amazon, adotaram o débito direto na Europa como um método de pagamento.

🌎 América Latina

Os pagamentos A2A representaram 20% do valor total das transações de e-commerce na América Latina em 2023. Compreender o cenário dos pagamentos A2A nesta região requer um foco em seus dois maiores mercados: Brasil e México. Ambos os países têm características distintas moldadas por altas taxas de intercâmbio de cartões e acesso limitado a cartões de crédito. Vamos olhar as diferenças entre os países.

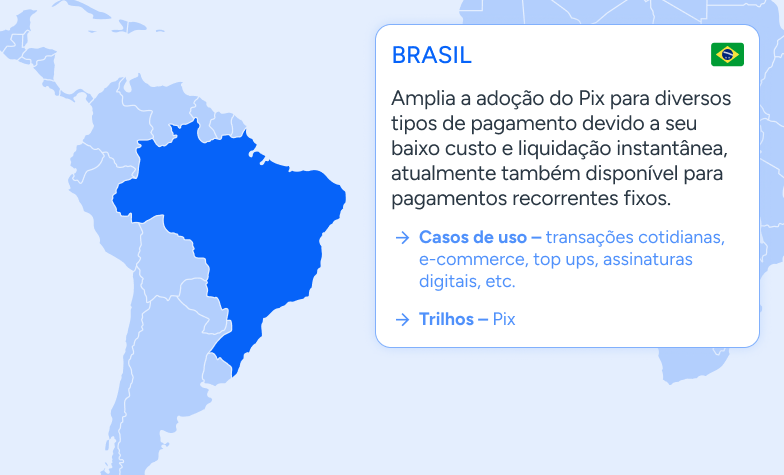

🇧🇷 Brasil: a ascensão do Pix

O Brasil experimentou um rápido desenvolvimento e ampla adoção de pagamentos A2A, principalmente através do sistema Pix. Introduzido pelo Banco Central do Brasil, ele revolucionou o ecossistema de pagamentos. Tem múltiplos benefícios:

- Custo-benefício: as transações Pix podem ser tão baratas quanto $0,15 (e gratuitas para transações P2P), tornando-as uma alternativa mais barata aos pagamentos tradicionais com cartão.

- Liquidação instantânea: as transações são liquidadas instantaneamente, proporcionando não apenas confirmação imediata, mas também acesso instantâneo aos fundos.

- Autenticação forte: os usuários devem autorizar os pagamentos através da plataforma do banco, garantindo que apenas o titular da conta possa aprovar as transações.

O Pix oferece benefícios semelhantes aos pagamentos via Open Banking na Europa, com vantagens adicionais. Ele combina as funcionalidades do Open Banking com a facilidade de uso dos sistemas de pagamento P2P, permitindo transferências de dinheiro instantâneas e sem complicações para qualquer pessoa.

Isso torna o Pix uma opção adequada para todos os casos de uso mencionados anteriormente para pagamentos via Open Banking na Europa e nos EUA: dado seu menor custo, o Pix é uma alternativa atraente aos pagamentos com cartão e fornece um método de pagamento mais seguro para indústrias de alto risco.

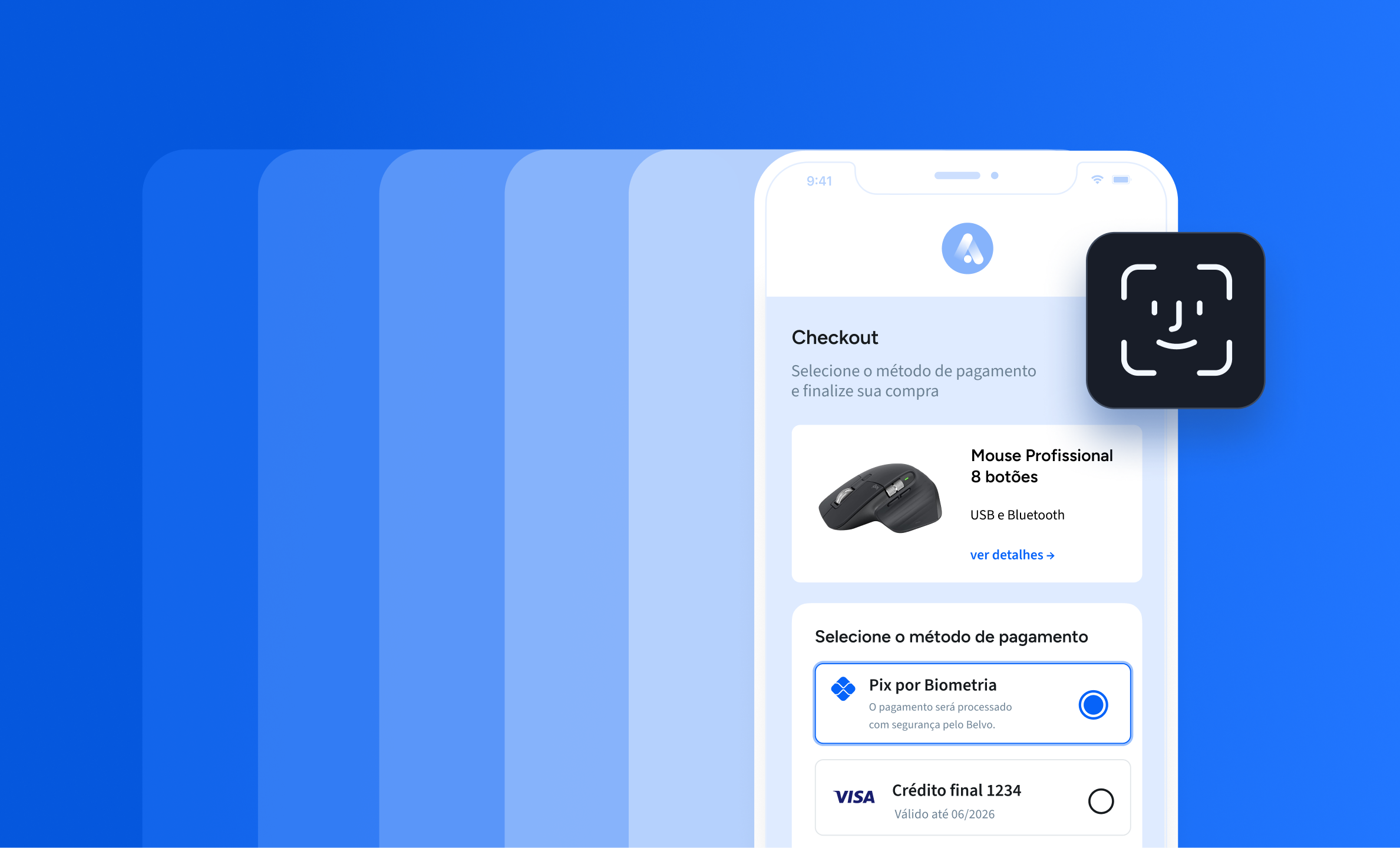

Apesar do seu sucesso, a principal lacuna reside na sua incapacidade de lidar com pagamentos recorrentes de forma eficiente devido à exigência de autenticação forte para cada transação. O Banco Central do Brasil está abordando isso através de novos desenvolvimentos, como:

- Pix Agendado: o Pix Agendado, que já está sendo disponibilizada pela Belvo, é ideal para o pagamentos de serviços regulares que não variam mês a mês, como mensalidades fixas, parcelas de empréstimos e seguro. O usuário só necessita autorizar de uma vez o débito e serão agendados pagamentos de acordo com a periodicidade escolhida, que pode ser diária, semanal, mensal ou em datas personalizadas.

- Transferências Inteligentes: também conhecidas como transferências "me to me" (M2M). Semelhante ao Reino Unido, o primeiro recurso de pagamento recorrente variável foi disponibilizado para auto-transferências, onde os usuários podem mover dinheiro livremente entre as contas que possuem.

- Pix Automático: pagamentos automáticos: este é o objetivo final dos VRP no Brasil. Ao contrário das iniciativas anteriores, esta ainda não está ativa, mas será a que permitirá, em escala, todos os casos de uso de Pagamentos Recorrentes Variáveis no Brasil.

🇲🇽 México: o sistema SPEI e seus desafios

O México apresenta um cenário contrastante. Anos atrás, o país desenvolveu o SPEI, um sistema eficiente e instantâneo de pagamentos A2A. No entanto, sua utilidade para aplicações de pagamento mais amplas permanece limitada.

Este sistema simplificou muito as transferências bancárias no país, proporcionando uma forma econômica e imediata de transferir dinheiro entre contas bancárias. É barato, instantâneo e não reembolsável (como as transações são finais, reduz o risco de chargebacks).

No entanto, há uma grande desvantagem: é apenas um pagamento "push": as transações SPEI devem ser iniciadas da conta bancária, exigindo que os usuários insiram manualmente os detalhes da transação. Isso limita sua usabilidade para pagamentos de comerciantes e não compete efetivamente com as redes de cartões.

Para melhorar o SPEI, o México introduziu o CoDi, que permite aos comerciantes solicitar uma transferência SPEI. No entanto, a adoção do CoDi tem sido mínima devido aos requisitos de pré-registro obrigatórios e à falta de esforços promocionais por parte dos principais atores.

O potencial do débito direto

O México também possui uma câmara de compensação de débito direto, a CECOBAN, mas sua conectividade é restrita aos bancos e o sistema está desatualizado. Isso atualmente limita o potencial para o desenvolvimento de soluções robustas de pagamentos A2A semelhantes ao ACH nos EUA.

Como resultado de tudo isso, o cenário de pagamentos A2A no México permanece amplamente inexplorado, lembrando os estágios iniciais do mercado dos EUA: as redes de cartões são caras e não há alternativas claras e amplamente difundidas no mercado.

Embora o potencial seja gigantesco, o México enfrenta desafios semelhantes aos dos EUA:

- Tempo de confirmação da transação: no México, as transações de débito direto são confirmadas em D+1 ou no mesmo dia se a transação for intra-bancária. Embora um dia seja muito melhor do que três, comparado ao ACH, é importante gerenciar muito bem o risco para fazer esse método de pagamento bem-sucedido na região.

- Processo de chargeback: ao contrário dos EUA, hoje o México não possui um sistema oficial de disputas para pagamentos de débito direto, deixando para os bancos a decisão final. Um sistema que proteja tanto o pagador quanto o recebedor seria muito útil para reduzir o risco desse método de pagamento.

Nesse contexto, há um enorme potencial para a melhoria do débito direto: a infraestrutura existente pode ser aproveitada para desenvolver plataformas de Pagamentos Recorrentes Variáveis (VRP).

Perspectiva futura dos pagamentos A2A

Embora os pagamentos A2A tenham feito progressos significativos, ainda existem áreas maduras para inovação e melhoria. Uma dessas áreas é o desenvolvimento de redes de Pagamentos Recorrentes Variáveis (VRP) em cima das infraestruturas existentes, que podem otimizar muitos processos de pagamento com uma enorme demanda de mercado.

A peça que falta para fazer com que todos esses novos recursos e promessas ganhem vida exigirá um esforço considerável na construção da UX e da funcionalidade em torno dessas capacidades para fazer o VRP funcionar na região, tornando-o uma experiência suave para os usuários e proporcionando um alto nível de segurança.

E é precisamente nisso que estamos focados em construir na Belvo: oferecemos uma plataforma completa de Pagamentos Recorrentes Variáveis usando trilhos A2A na América Latina. Fique ligado!