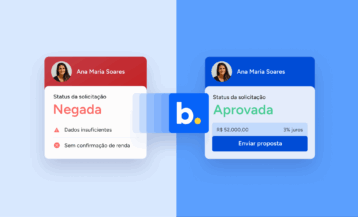

Avalie a renda dos usuários a partir de várias fontes de dados e selecione candidatos que atendam às suas condições de crédito com novas métricas e filtros de renda. Aprimore e acelere os processos de underwriting e aumente suas taxas de aprovação.

A rentabilidade das empresas de crédito está diretamente ligada ao aumento das taxas de aprovação ou da redução das taxas de inadimplência. Na América Latina, entretanto, as altas taxas de inadimplência (chegando a 30% no Brasil em 2022) e a falta de histórico de crédito tradicional (60% da população mexicana trabalha em empregos informais) tornam isso um desafio. Porém, uma avaliação de renda mais precisa pode reverter essa situação.

Essas empresas podem contornar estes fatores ao usar fontes de dados alternativas para complementar seus modelos de créditos. Assim, podem entender melhor a renda dos requerentes, indo além dos dados de fontes tradicionais como os bureaus de crédito.

A versão mais recente do nosso produto de verificação de renda oferece funcionalidades ainda mais aprimoradas para que essas empresas possam melhor ainda mais sua capacidade de verificação de renda.

O que há de novo

Nosso produto está ainda mais preciso e permite que você avalie a renda vinda de diferentes fontes (ex: salário, aluguel, juros ou aposentadoria). Além disso, aumentamos a quantidade de métricas disponíveis para que você tenha visão 360° dos diferentes fluxos de renda e da saúde financeira de seus requerentes.

1. Categorias de renda mais granulares: Melhoramos nossas categorias de renda para oferecer ainda mais precisão na análise do tipo de renda dos seus clientes. Nosso produto agora oferece 10 categorias de renda – assegurando que as suas decisões de crédito sejam tomadas da forma mais informada possível considerando todos os tipo de renda além do salário.

2. Insights claros e concisos: Além das métricas básicas de renda, oferecemos dados mais aprofundados e informativos. Isso inclui coisas como: regularidade, estabilidade, tendências e score de confiabilidade, promovendo uma imagem mais completa da natureza dos ganhos dos clientes assim como sua evolução ao longo do tempo.

3. Filtros de verificação de renda focados em empréstimos: Sabemos que todo negócio tem necessidades diferentes de verificação de renda, e é por isso que agora oferecemos filtros customizáveis. Assim, é possível agrupar e filtrar transações por categoria ou precisão para extrair apenas os fluxos de renda relevantes para o seu negócio.

4. Enriqueça seus próprios dados: Nosso produto agora aceita dados de transações e rendas de qualquer fonte, o que significa que é possível enriquecer sua própria base de dados e acessar insights ainda mais detalhados sobre sua situação financeira dos seus clientes.

Com essas novas funcionalidades, estamos mais bem equipados para ajudar as empresas a tomar decisões de empréstimo mais inteligentes com base nos dados de renda mais completos e precisos disponíveis.

Como funciona?

Vamos ver em detalhe como o novo processo de verificação de renda consegue fornecer insights valiosos a partir de uma transação de salário.

Primeiro, graças a algoritmos de machine learning, nós podemos agrupar eficientemente transações de entrada com base em padrões como recorrência, descrição, valor e tipo de conta, permitindo identificar e extrair as transações que representam fluxos de renda. Isso não apenas economiza tempo e esforços como também melhora a precisão da nossa análise financeira.

A partir do exemplo acima, estes são os parâmetros que você pode obter:

- Descrição: “Nomina”

- Tipo: Salário

- Valor: 1.800,00

- Recorrência: Mensal

- Tipo de conta: Conta corrente

Em seguida, cada fluxo de renda é classificado com base nas dez categorias disponíveis, como salário, governo, juros, depósito, ou outros. Então, calculamos a precisão levando em conta as variáveis da conta (regularidade, estabilidade, tendências e score de confiabilidade). Esses procedimentos permitem melhores avaliações credibilidade e capacidade de pagamento:

- Estabilidade e regularidade: refletem a consistência do histórico de renda do cliente

- Tendências: identificam as tendências de renda durante um período de tempo.

- Score de confiabilidade: prevêem a probabilidade de recebimento de renda do cliente no futuro.

Por fim, algumas dessas variáveis também funcionam como filtros, o que significa que as empresas de crédito podem filtrar facilmente os requerentes de acordo com critérios específicos para acelerar os processos de aprovação. Por exemplo, eles podem filtrar automaticamente os requerentes com base no tipo de renda e sua regularidade para uma campanha específica, permitindo obter resultados mais precisos.

Como resultado do processo, é possível obter taxas de aprovação mais altas, acelerar o tempo de processamento das solicitações, fornecer acesso mais rápido ao empréstimo e reduzir o risco de fraude e de solicitações incompletas.

A nova versão da verificação de renda já está disponível para uso.