En este post exploramos qué es penny validation o validación de centavo, cómo funciona y cuáles son sus beneficios de usarlos durante la domiciliación bancaria para la validación de cuentas

Tabla de contenidos

¿Qué es?

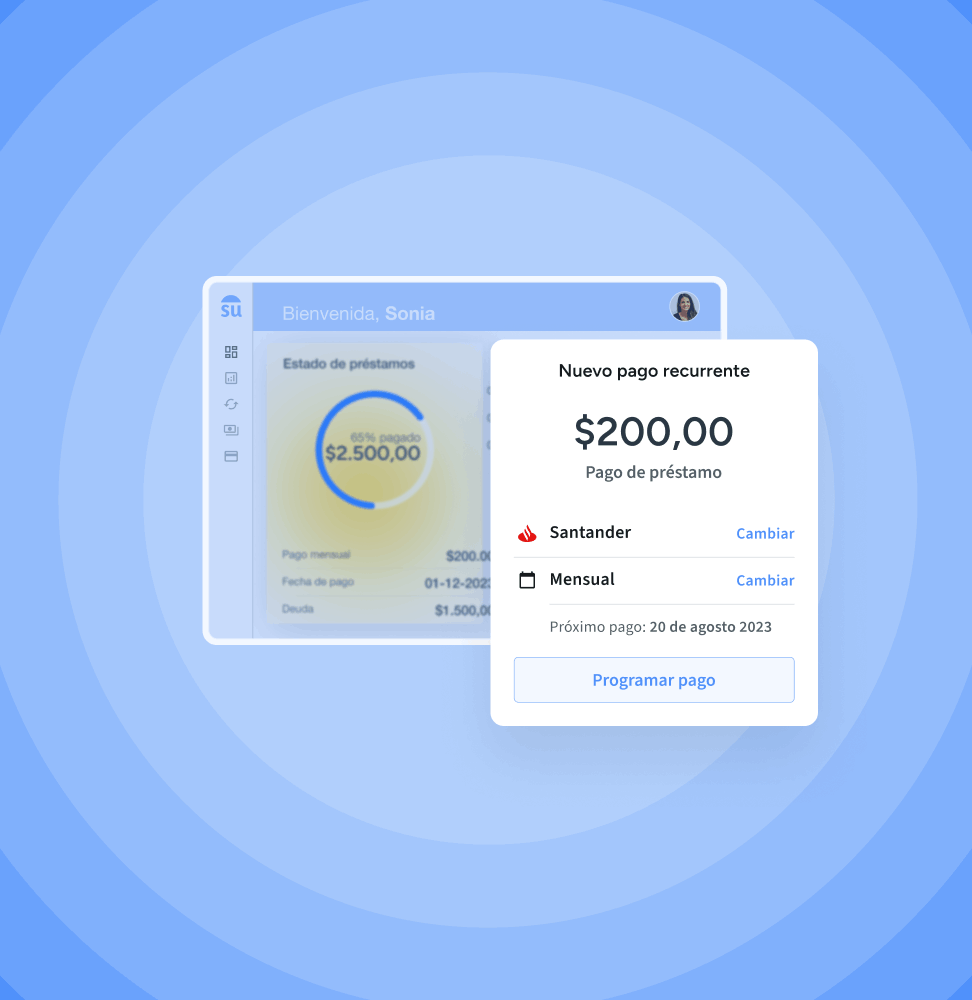

Penny validation (validación de centavo) es un método utilizado en la domiciliación bancaria para verificar la titularidad y operatividad de una cuenta bancaria antes de realizar los cobros recurrentes. Consiste en enviar una pequeña cantidad de dinero, generalmente un centavo, a la cuenta bancaria del cliente.

¿Cómo funciona?

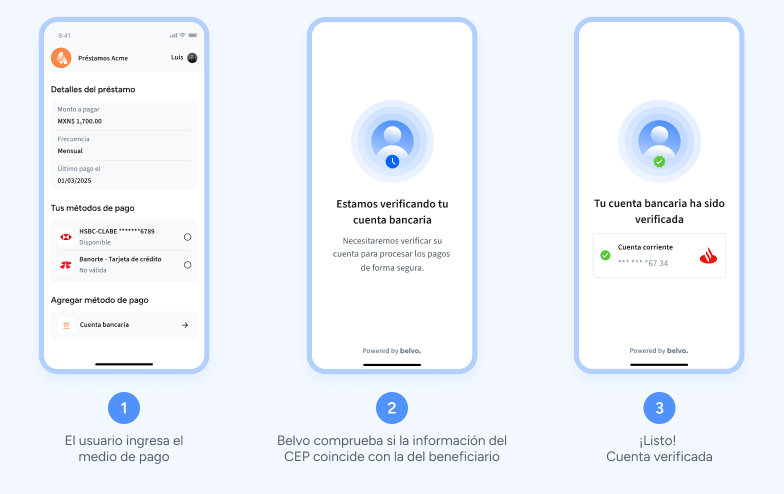

Se hace un micro dispositivo, normalmente de 0.01 pesos, en la cuenta bancaria que proporciona el usuario durante el KYC para hacer el cobro. Belvo comprueba si la información del comprobante electrónico de pago (CEP) coincide con la facilitada por el beneficiario.

Beneficios

A continuación enumeramos algunos de los beneficios de usar Penny Validation para verificar la identidad de los propietarios de las cuentas bancarias.

Verificación de la cuenta bancaria

- Confirmación de la existencia y operatividad de la cuenta: garantiza que la cuenta bancaria proporcionada por el cliente realmente corresponda a el.

Seguridad y prevención de fraudes:

- Reducción del riesgo de fraude: permite validar que la cuenta pertenece realmente al cliente y no a un tercero, reduciendo así el riesgo de transacciones fraudulentas.

- Validación de la titularidad de la cuenta: la necesidad de confirmar la recepción del centavo puede servir como un método adicional para verificar la identidad del titular de la cuenta.

Confianza del cliente:

- Mejora la confianza del cliente: al realizar esta validación previa, las empresas garantizan a sus clientes su compromiso con la seguridad y la precisión en las transacciones financieras.

- Transparencia en el proceso: los clientes pueden sentirse más tranquilos sabiendo que su cuenta ha sido validada antes de que se debiten cantidades mayores.

Eficiencia operativa:

- Reducción de fallos en transacciones futuras: al asegurar que la cuenta es válida desde el principio, se reducen los problemas y las interrupciones en futuras transacciones automatizadas.

- Menor necesidad de correcciones y reembolsos: minimiza la necesidad de gestionar transacciones fallidas y los costes asociados a la corrección de errores y reembolsos.

Mejora en la gestión de riesgos:

- Cumplimiento normativo: ayuda a las empresas a cumplir con regulaciones que requieren la verificación de cuentas y la prevención de fraudes.

- Detección temprana de problemas: permite a las empresas identificar y resolver problemas con la información de la cuenta bancaria antes de que afecten a transacciones recurrentes.