O mundo financeiro está passando por uma revolução transformadora, impulsionada pela convergência da tecnologia e das finanças, possibilitada pelo Open Finance. Esse movimento tem remodelado fundamentalmente a forma como pessoas e empresas interagem com o sistema financeiro, incluindo a maneira como ambas as partes são avaliadas em termos de crédito.

Neste post, exploraremos como o Open Finance pode revolucionar o processo de score de crédito das empresas, criando uma pontuação mais dinâmica e abrangente que reflita com maior precisão a saúde financeira dos requerentes de crédito e evolução ao longo do tempo.

O que é um score de crédito?

O conceito de score desempenha um papel central na avaliação de crédito, tanto para indivíduos quanto para empresas. O score de crédito é uma pontuação numérica atribuída a uma pessoa ou empresa para avaliar sua capacidade de pagar empréstimos e dívidas. Essa pontuação é calculada com base em uma variedade de fatores, como histórico de pagamento, dívidas atuais, histórico de crédito, e outras informações financeiras relevantes. Quanto mais alto o “score”, melhor é a avaliação de crédito. No contexto do Open Finance, o score adquire uma dimensão ainda mais relevante e transformadora.

A evolução do score de crédito no Open Finance

Com a introdução do Open Finance, o score de crédito está se transformando de uma métrica estática para uma avaliação mais ativa e vasta da saúde financeira do requerente. “O processo de avaliação de crédito tradicionalmente depende de informações limitadas dos bureaus de crédito, como relatórios financeiros, histórico de pagamento de dívidas e algumas informações públicas. Isso muitas vezes resulta em uma visão estática da saúde financeira do requerente, sem considerar eventos recentes ou tendências em tempo real” afirma Aritz Amasene, Diretor de Credit Analytics na Belvo.

A Belvo tem ajudado empresas de crédito a criarem scores a partir dos dados do Open Finance, fornecendo mais inteligência e agilidade na tomada de decisão de crédito. É o caso da Monet, startup colombiana que conseguiu reduzir a taxa de inadimplência em 20% através dos dados da Belvo.

O uso do score de crédito construído com dados do Open Finance também oferece uma luz de esperança para pequenos empreendedores que muitas vezes lutam para provar sua capacidade de pagamento devido à falta de fontes de renda formais.

“Com a inclusão de uma variedade mais ampla de dados financeiros, como transações em plataformas de pagamento online e registros de vendas, esses empreendedores podem finalmente demonstrar sua solidez financeira de maneira mais abrangente. Isso não apenas abre portas para empréstimos e crédito, mas também lhes permite acessar melhores limites e condições mais favoráveis, empoderando-os para expandir seus negócios de maneira sustentável”

Aritz Amasene, Diretor de Credit Analytics na Belvo.

O Open Finance, assim, emerge como um aliado crucial na criação de oportunidades e igualdade para os empreendedores que, de outra forma, poderiam ser prejudicados pelas limitações tradicionais de avaliação de crédito.

Como o Open Finance Score mudará o jogo do crédito

Acesso a dados em tempo real

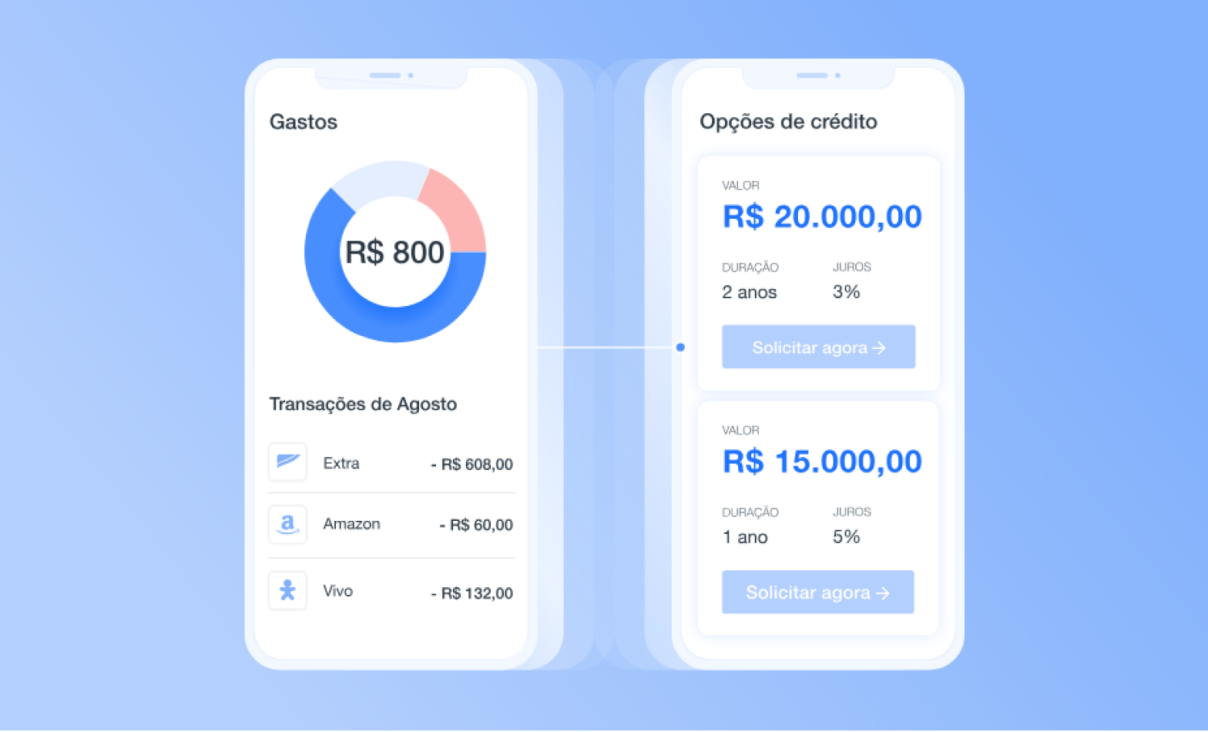

Com o Open Finance, as provedoras de crédito podem acessar dados financeiros em tempo real por meio de APIs seguras. Isso significa que as instituições financeiras podem monitorar continuamente a saúde financeira de uma empresa, considerando transações recentes, fluxo de caixa e desempenho atual. Isso leva a uma avaliação mais precisa e dinâmica.

Ampliação do conjunto de dados

Além dos dados financeiros tradicionais, o Open Finance permite a inclusão de uma variedade mais ampla de informações. Isso pode incluir dados de plataformas de e-commerce, registros de vendas, informações de parceiros comerciais e muito mais. Esses dados contextualizam melhor a situação financeira e as perspectivas de crescimento de uma empresa.

Inclusão financeira

Pequenos empreendedores e trabalhadores independentes muitas vezes enfrentam desafios ao tentar obter crédito devido à falta de histórico de crédito. Com o Open Finance, essas empresas podem compartilhar dados sobre sua trajetória de crescimento, adoção de novos clientes e parcerias estratégicas. Isso ajuda a construir um perfil de crédito mais holístico.

Algoritmos avançados e Machine Learning

A quantidade massiva de dados disponíveis por meio do Open Finance permite o uso de algoritmos avançados que possibilitam discriminar melhor os bons tomadores de crédito e extrair insights significativos. Isso pode levar a modelos de pontuação de crédito mais sofisticados, que consideram uma ampla gama de variáveis e padrões.

Personalização das ofertas de crédito

Com base em uma avaliação mais precisa e dinâmica, as instituições financeiras podem personalizar suas ofertas de crédito de acordo com as necessidades específicas de cada empresa. Isso promove um acesso mais inclusivo ao crédito, ao mesmo tempo em que reduz os riscos associados.

O Open Finance está desbloqueando um novo potencial para a avaliação de crédito das empresas. A capacidade de acessar dados financeiros em tempo real, ampliar o conjunto de dados considerados e usar algoritmos avançados está revolucionando a forma como as instituições financeiras avaliam a saúde financeira de indivíduos e sua capacidade creditícia. Esse avanço não apenas beneficia a população e traciona a economia, como também permite que as instituições financeiras e provedoras de crédito tomem decisões mais informadas e reduzam seus riscos.

Aqui na Belvo acreditamos que com o Open Finance, o futuro do score de crédito é mais do que uma métrica – é uma ferramenta poderosa para impulsionar o crescimento econômico e financeiro no Brasil.