Estes são três exemplos de inovações com impacto direto sobre o consumidor final que já são possíveis graças aos modelos de Open Finance na América Latina.

As grandes inovações trazem consigo uma mudança na maneira de pensar da sociedade. No caso do Open Finance, a premissa fundamental é dar aos consumidores poder sobre seus dados financeiros: as informações geradas por um consumidor pertencem a ele próprio.

Como proprietário de suas informações financeiras, o consumidor tem o direito de decidir compartilhá-las com outras instituições a fim de ter acesso a produtos e serviços financeiros que lhe ofereçam melhores condições.

Exemplos de inovação com Open Finance na vida cotidiana

O Open Finance é uma inovação poderosa que trouxe uma enorme contribuição para acelerar a transformação do setor financeiro, permitindo que novos produtos e serviços fossem construídos em pouco tempo com base em uma API padronizada.

Hoje, empresas e consumidores de serviços financeiros na América Latina já estão colhendo os benefícios da infraestrutura financeira construída com base no Open Finance.

Alguns modelos de negócios que já tiram proveito desta tecnologia hoje são:

- Modelos de crédito inovadores para apoiar o crescimento de startups e PMEs na região.

- Automação da gestão financeira de empresas que poupam tempo e dinheiro.

- Soluções de risco de crédito otimizadas, permitindo mais empréstimos com menos risco

- Acesso a empréstimos hipotecários mais convenientes, adaptados aos consumidores.

Entretanto, o ecossistema financeiro na América Latina tem outras áreas que ainda poderiam ser modernizadas graças a esta fonte alternativa de informação, sejam dentro de fintechs ou de instituições financeiras tradicionais.

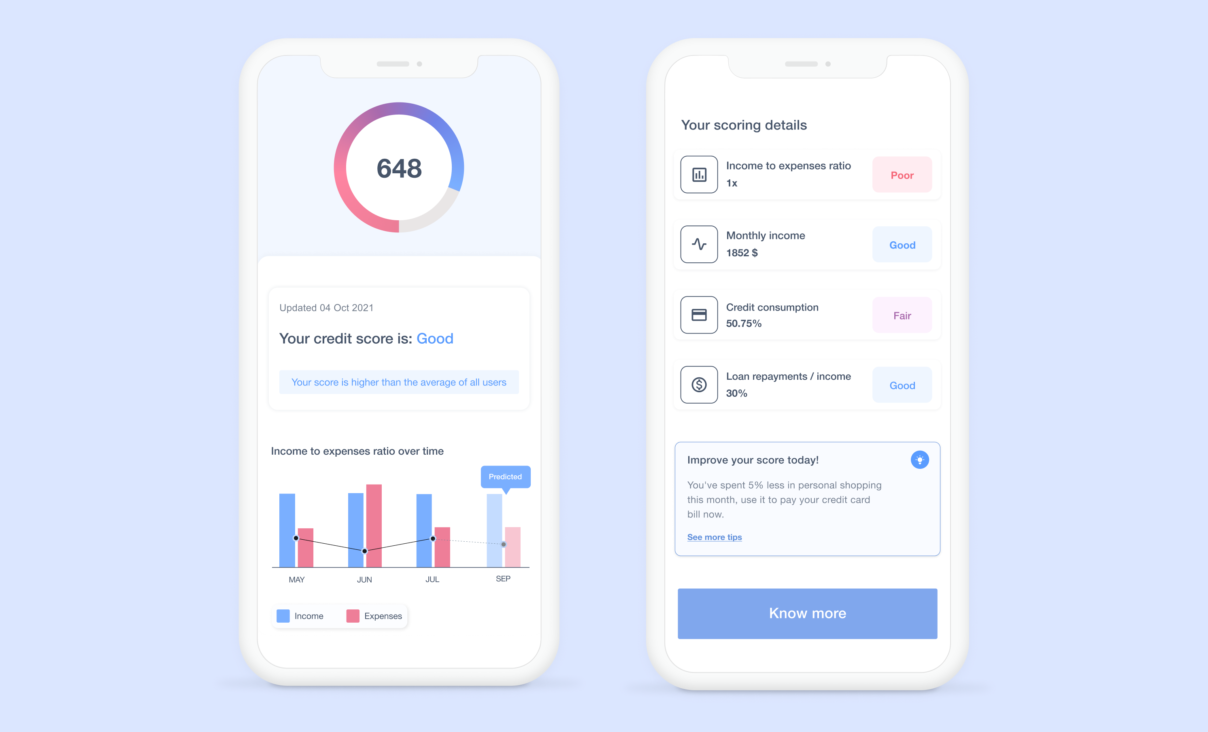

1. Score de crédito feito sob medida

O processo tradicional utilizado pelas empresas de empréstimo para avaliar a capacidade de pagamento de quem deseja ter acesso a serviços financeiros envolve consultar agências de informação de crédito. Normalmente, estas agências fornecem uma pontuação (ou score) de acordo com o histórico de crédito que o requerente construiu com as instituições financeiras ao longo do tempo.

Este modo de avaliação tem várias limitações:

- O critério de pontuação não inclui as pessoas que gastam com cartões de débito ou que não se sentem confortáveis em financiar suas compras com cartões de crédito mesmo quando suas finanças estão estáveis.

- As informações disponíveis nessas agências de crédito muitas vezes estão meses atrasadas em relação à situação financeira atual do solicitante.

- Esta classificação ignora os hábitos de consumo, o que pode ser fundamental para avaliar se o perfil de risco de um candidato atende aos critérios da empresa.

Com Open Finance, os modelos de avaliação de risco de crédito podem ser aprimorados aproveitando o histórico de transações financeiras diversas, entendendo os hábitos de consumo do cliente, categorizando suas despesas e receitas e avaliando comportamentos de risco financeiro potencial. Assim, é possível obter um perfil de risco em segundos para ajudar a identificar indicadores de inadimplência a partir de padrões encontrados em transações bancárias.

2. Um cartão de crédito mais conveniente em um marketplace

Muitas pessoas tiveram o primeiro cartão de crédito emitido pelo mesmo banco em que recebem seu salário – algumas instituições até cobram uma taxa anual por este serviço. Entretanto, é comum que os usuários desconheçam muitos dos benefícios que estão incluídos nesta taxa anual.

Com o tempo, a subutilização dos benefícios de um cartão de crédito em relação aos hábitos de consumo associados a ele pode fazer com que os consumidores deixem de usar esses produtos, uma vez que percebem pouco valor para pagar a taxa anual, ou simplesmente porque seu estilo de vida atual não é mais compatível com seu primeiro cartão.

O Open Finance beneficia esses consumidores porque abre um caminho para a criação de marketplaces em que os prestadores de serviços financeiros podem construir serviços que analisam o histórico de transações bancárias e os seus padrões de consumo para recomendar o cartão de crédito mais adequado para diferentes estilos de vida.

Como mais fontes de consulta são possibilitadas através de provedores de Open Banking, a gama de serviços feitos sob medida que podem ser oferecidos através destes mercados também crescerá. O setor financeiro se tornará essencialmente mais inteligente, melhorando a experiência do consumidor e até mesmo superando as expectativas dos usuários finais.

3. Uma primeira linha de crédito inteligente

Existem atualmente mais de 50 bancos digitais (ou neobancos) na América Latina, sendo o Brasil um dos países do mundo com maior adesão a este modelo.

A maior parte dessas empresas oferece um cartão de crédito como seu produto básico. No entanto, dado que o histórico financeiro de seus clientes potenciais se encontra nas grandes instituições bancárias, o processo de contratação deste serviço geralmente requer a solicitação de extratos de conta que garantam a capacidade de pagamento do solicitante.

Estas instituições podem utilizar do Open Banking para desenhar produtos mais adaptados aos padrões de consumo ou à situação financeira real de seus potenciais clientes, oferecendo-lhes linhas de crédito mais generosas para as quais, sem um histórico de crédito mais completo, eles antes não eram elegíveis.

Complementando sua análise com fontes alternativas de informações financeiras, estas empresas podem substituir estes processos tradicionais por uma verificação instantânea dos dados financeiros. Elas podem, então, criar experiências digitais mais envolventes, reduzir o tempo de resposta para oferecer produtos a seus clientes e personalizar suas ofertas com base na atividade do usuário com dados verificados e em tempo real.

O caminho é promissor

A oportunidade de inovação no setor financeiro da América Latina ainda é enorme. A região abriga mais de 650 milhões de pessoas em 33 países, que juntas formam uma massa de consumidores que exigem serviços financeiros cada vez mais modernos e acessíveis.

A promessa do Open Finance é reduzir o atrito que os consumidores encontram no acesso aos serviços financeiros e gerar uma demanda cada vez maior. Para as fintechs, esta redução de barreiras de entrada incentivará a inovação no setor, modernizando a infraestrutura atual e motivando os próximos disruptores a construir soluções mais convenientes e eficientes que promovam a prosperidade da região.

Para as instituições financeiras tradicionais, é uma oportunidade de atingir clientes anteriormente fora de alcance. Por exemplo, adicionando fontes de dados complementares aos seus modelos de scoring para criar avaliações de risco mais precisas, é possível personalizar produtos financeiros para atender cada vez mais às necessidades reais de seus usuários.