El Open Banking puede ayudar a las empresas de crédito a mejorar sus procesos de underwriting, incluyendo la verificación de ingresos de sus usuarios, gracias al acceso automatizado y seguro a los datos bancarios mediante APIs.

La verificación de ingresos

Uno de los procedimientos más importantes que realizan los prestamistas antes de aprobar un préstamo es verificar los ingresos de sus usuarios. La recopilación de esta información es una parte crucial del proceso de underwriting: ayuda a los prestamistas a evaluar si un cliente potencial puede asumir nuevas obligaciones financieras y si se ajusta al perfil de riesgo de la empresa.

Procesos de underwriting ineficaces

Sin embargo, hoy en día, los procesos de verificación de ingresos de los préstamos digitales continúan siendo engorrosos, tanto para los prestamistas como los solicitantes.

Esto se deba a que las empresas siguen dependiendo de sistemas manuales de recopilación de datos. Y normalmente, estos consumen mucho tiempo, no son verificables, son propensos a incluir errores, y son difíciles de escalar y tienen un elevado coste para las compañías.

Esta situación también retroalimenta un círculo vicioso de subbancarización, ya que al no disponer de herramientas cómodas y accesibles para demostrar sus ingresos a las entidades financieras, los ciudadanos se ven obligados a asumir precios más altos que afectan negativamente a su estabilidad financiera.

📊 Sólo el 18% de los adultos en Latinoamérica utiliza productos de crédito de las instituciones financieras, en comparación con el 68 por ciento en los EE.UU.

Banco Mundial

Cómo el Open Banking puede cambiarlo

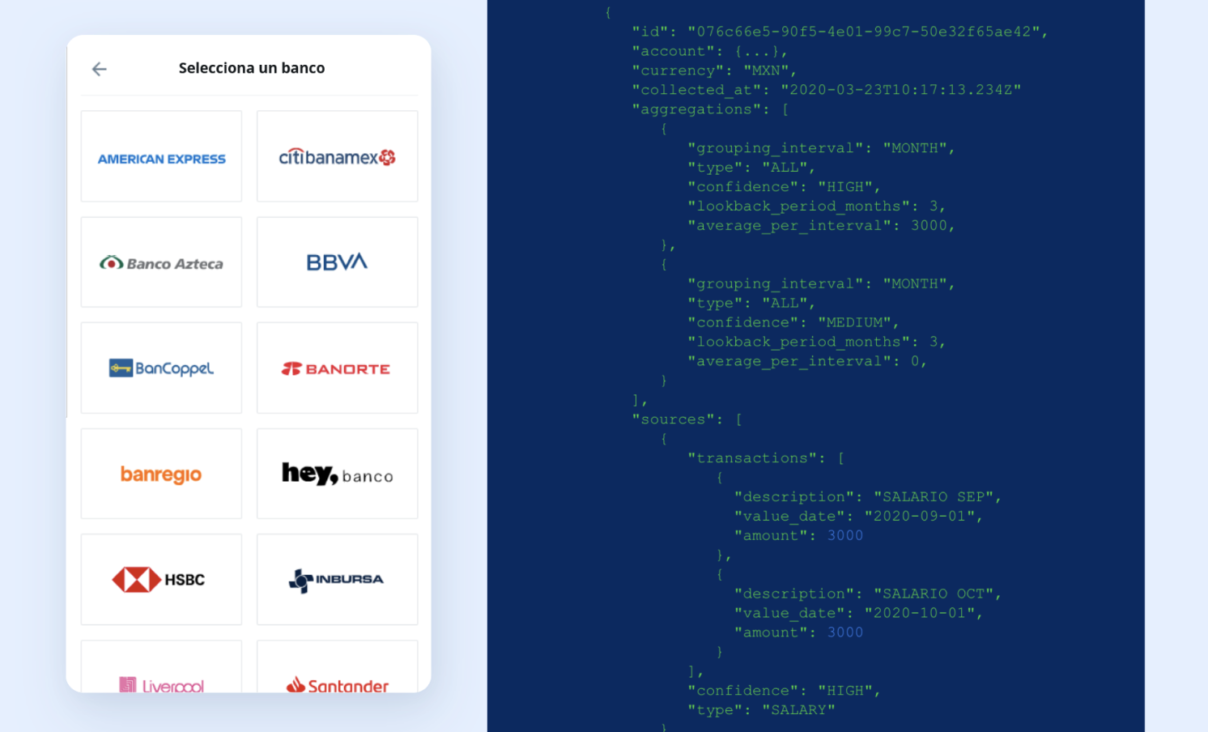

Gracias a un acceso automatizado y seguro a los datos bancarios a través de APIs, las empresas pueden verificar directamente los ingresos de sus potenciales clientes y obtener una imagen instantánea de su estabilidad financiera real y su capacidad de pago.

Esto reduce el tiempo que necesitan los prestamistas para realizar evaluaciones de riesgo basadas en datos y les ayuda a llegar a un mayor número de clientes.

Siguiendo estos principios, Belvo ha creado un producto de Verificación de Ingresos diseñado específicamente para ayudar a los prestamistas de Latinoamérica a acceder a los datos de ingresos de sus clientes.

La solución se basa en un modelo basado en la ciencia de datos que analiza los movimientos de las cuentas de los usuarios para encontrar patrones en la frecuencia y cantidad de transacciones, así como la combinación de ciertas palabras clave que indican si corresponden a ingresos o no.

📊 El modelo es capaz de identificar los movimientos que corresponden a ingresos recurrentes con una fiabilidad de hasta el 90%

La solución desarrollada por Belvo es 100% plug-and-play: lo único que tienen que hacer los usuarios es conectar su cuenta bancaria a la app de la compañía de crédito y Belvo recuperará automáticamente los ingresos de los usuarios finales de hasta los últimos 12 meses.

Descarga nuestra guía rápida

Si quieres saber más sobre cómo el Open Banking puede ayudarte a optimizar tus decisiones para otorgar créditos, descarga nuestra guía rápida: