Belvo analiza en un nuevo un reporte las seis tendencias que marcarán la creciente adopción de modelos de Open Finance en Latinoamérica en 2021.

En Belvo, tenemos la misión de impulsar la próxima generación de servicios financieros en Latinoamérica a través de una plataforma de APIs de datos bancarios y financieros. Creemos que fomentar el desarrollo del movimiento de Open Finance en la región es clave para lograr este fin, ya que ayudará a crear un sistema financiero más moderno e inclusivo.

Para entender lo que nos espera en el futuro cercano, preparamos este reporte que desvela seis tendencias clave que se pueden esperar este año y analiza el contexto regulatorio, la aparición de nuevos actores y el papel de nuevos modelos como las finanzas integradas y los marketplaces.

Para ello, encuestamos a 150 profesionales del sector fintech latinoamericano y entrevistamos a nueve expertos de la industria y de la regulación, incluyendo representantes de empresas como Visa y Mastercard, la CNBV de México y fintechs como Ualá y Mobills.

«Al permitir que los datos financieros procedentes de la banca y de fuentes alternativas se compartan de forma fácil y segura con otros –y al generar insights sobre esos datos–, es posible construir un ecosistema más inclusivo. Uno en el que los usuarios puedan acceder a los servicios que realmente necesitan, con las mejores tarifas posibles, y con la libertad de elegir entre un abanico más amplio de posibilidades», afirma Pablo Viguera, cofundador y co-CEO de Belvo.

Acelerando la adopción digital

Los resultados de este reporte apuntan a una aceleración de la demanda de servicios financieros digitales en Latinoamérica. La necesidad de distancia social ha empujado a millones de usuarios a comprar online, pagar sus facturas o acceder a sus cuentas bancarias de forma digital por primera vez. Y los expertos creen que estos nuevos hábitos digitales se mantendrán: el 96.4% cree que el covid-19 aumentará la digitalización de los servicios financieros. Casi la mitad de ellos (47.3%) piensa que los proveedores de pagos serán el segmento más afectado del sector.

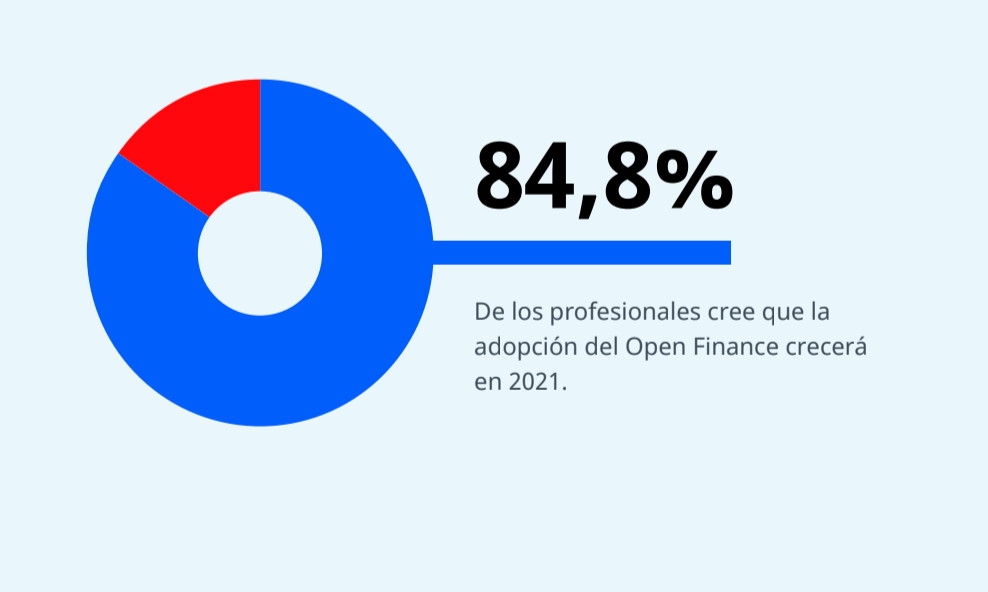

Como resultado de esta mayor demanda, la mayoría de los profesionales (84.3%) cree que en 2021 se producirá un aumento en la adopción de modelos de Open Finance. Este crecimiento estará impulsado por varios factores, como un entorno regulatorio más favorable (especialmente en México y Brasil) y una mayor visibilidad sobre sus beneficios entre los usuarios finales y las empresas.

Mientras que el 38.4% considera que la regulación sigue siendo el mayor reto, el 90.2% piensa que las empresas deben adelantarse a ella y empezar a dar pasos para su implementación. Los proveedores de tecnología, como las plataformas de APIs, ayudarán a construir las infraestructuras necesarias para hacerlo realidad, facilitando la transición a este nuevo escenario.

Un ecosistema en proceso de maduración

Los actores emergentes no tradicionales –como las fintechs, las big techs y las plataformas de gig economy–, invertirán cada vez más en este nuevo ecosistema. Ya sea forjando alianzas con instituciones financieras o construyendo sus ecosistemas con servicios financieros integrados, estos actores ayudarán a consolidar la popularidad de estos nuevos modelos de negocio.

La creciente madurez del ecosistema fintech durante 2021 también conducirá al desarrollo de nuevos y más sofisticados casos de uso basados en Open Finance. Más allá de acceder a los datos en bruto, las empresas podrán añadir una capa extra de inteligencia a sus negocios para mejorar la toma de decisiones gracias a las soluciones de enriquecimiento de datos; así como ofrecer soluciones de pagos instantáneos a través de APIs directamente dentro de sus aplicaciones.

Las empresas de préstamos serán las que más se beneficiarán de estos nuevos modelos de intercambio de datos, según el 40% de los profesionales, seguidas de las firmas especializadas en scoring crediticio (22.3%) y las herramientas de gestión de finanzas personales (18.8%).

Las fuentes alternativas de datos aumentarán la inclusión financiera

El acceso a datos enriquecidos se considera el beneficio más relevante de la implantación de modelos de Open Finance, según el 32.1% de los profesionales. Y la mayoría (93.7%) cree que el uso de nuevas fuentes alternativas de datos ayudará a crear mejores productos financieros en 2021.

Los expertos coinciden en que esto conducirá al desarrollo de productos financieros más adaptados y relevantes que llegarán a personas que aún no han sido bancarizadas o que hoy en día están desatendidas por las entidades tradicionales. Las plataformas de gig economy son una de las fuentes alternativas de datos cada vez más relevantes para construir productos financieros más inclusivos, ya que estas plataformas han visto un aumento en el empleo de trabajadores independientes para alimentar la creciente demanda.

Si quieres saber más sobre las tendencias de Open Finance en Latinoamérica en 2021, descarga nuestro reporte completo.