En este white paper, descubrimos cuáles son los principales casos de uso del Open Banking y el Open Finance que las instituciones financieras están explorando en Latinoamérica y arrojamos luz sobre sus beneficios.

Hiper-personalización, captación en nuevos canales, creación de nuevos y mejores modelos de riesgo. Estos son solo algunos ejemplos de los casos de uso que las instituciones financieras más innovadoras ya están explorando en Latinoamérica mientras construyen sus hojas de ruta para el Open Finance y el Open Banking.

Mientras la regulación en torno a estos nuevos modelos de intercambio de datos evoluciona en la región -con Brasil a la cabeza-, los expertos coinciden en que la anticipación y la preparación son claves para poder beneficiarse de esta nueva ola de innovación en el sector bancario.

Pero, ¿por dónde pueden empezar? Expertos de BBVA, Citibanamex, Experian, Fintech Colombia y TruePay comparten en este whitepaper sus reflexiones sobre las mejoras que posibilita el uso de APIs abiertas en la industria financiera y cómo construir una hoja de ruta para empezar a extraer valor de ellas.

“Habiendo quedado obsoleta la visión de las ‘fintech’ como una ‘amenaza’, los bancos más disruptivos en la región afrontan esta nueva era de transformación abiertos a las alianzas y a construir mejores productos para sus clientes de la mano de socios tecnológicos. Así como a sacar partido de la bidireccionalidad de estos modelos y descubrir nuevas formas de llegar a clientes a los que antes no tenían acceso a través de canales de terceros” explica Pablo Viguera, co-CEO y cofundador de Belvo.

Una carrera a contrarreloj

«La llegada de las regulaciones da el ‘pistoletazo’ de salida para la mayoría de las entidades en la carrera para Open Banking, pero a partir de ese momento, se convierte en una carrera contrarreloj», advierte Carmela Gómez, Global Head of Open Banking en BBVA.

En 2022, la aplicación de estos modelos no es ya una opción; sino casi una obligación. No solo porque abre nuevas posibilidades de monetización para las entidades, sino por su impacto.

A la hora de diseñar una hoja de ruta, lo primero que recomiendan los expertos es anticiparse a la situación, preparar al banco internamente y empezar a identificar cuanto antes los casos de uso que beneficiarán a las distintas áreas de negocio.

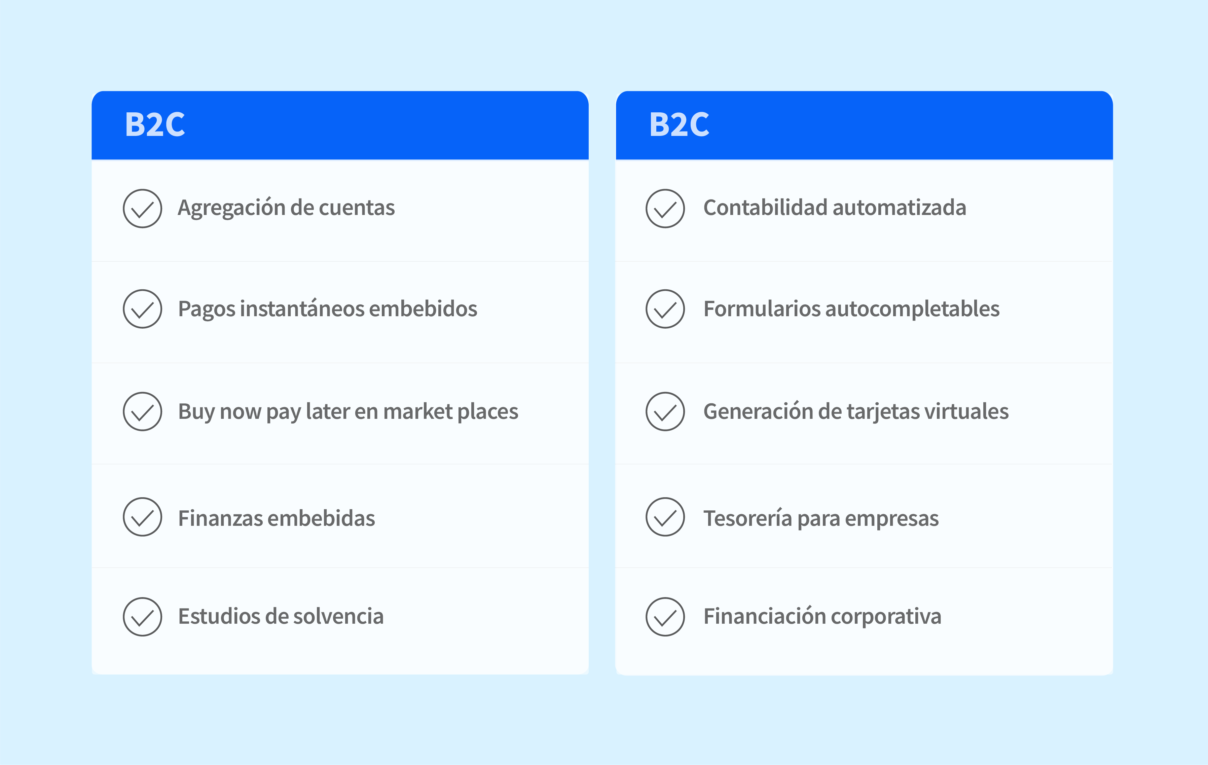

Estos van desde la agregación de cuentas, la construcción de nuevos modelos de riesgo o la inclusión de servicios en canales de terceros para llegar a segmentos de clientes sin explotar. Según Esteban Domínguez, Head of Digital Business Development en Citibanamex, los ejemplos tangibles se irán sofisticando e integrarán a diferentes actores del sector financiero a medida que, por un lado, la industria identifique estos casos de uso y, por otro, la regulación facilite su extensión a más actores.

Estos son algunos ejemplos:

Open Finance en Brasil, un ejemplo a seguir

Uno de los países más adelantados en al implementación de estos modelos es Brasil, que ha optado por un modelo centrado en en Open Finance, donde el papel de los datos financieros alternativos más allá de los bancos juega un papel muy relevante.

En este white paper, también exploramos cómo la rápida implementación regulatoria está llevando a la proliferación de nuevas soluciones en este mercado, y cómo pueden extrapolarse a otros en la región.

En Brasil, actualmente se están fusionando dos modelos paralelos. Por un lado, «las grandes instituciones tienen la obligación de participar en el marco oficial del Open Finance con el desarrollo de la tecnología y las certificaciones para implementarlas. Y, por otro lado, están creciendo los modelos ‘no regulados’ como una oportunidad para anticiparse a los posibles beneficios para sus clientes», explica Gabriel Pereira, especialista en Open Banking de TruePay.

En definitiva, las finanzas abiertas ya están en marcha en Latinoamérica para romper viejos paradigmas y llevar a las instituciones financieras a un nuevo nivel. Una nueva era en las finanzas ya se prepara para despegar y coger este vuelo para encontrar nuevos territorios donde crecer y expandirse está ya al alcance de los actores más innovadores.

Para tener una visión más detallada de estos casos de uso, sus potenciales beneficios y los pasos que los bancos están siguiendo en Latinoamérica para implementarlos, descarga nuestro white paper, donde leerás sobre:

- El estado actual de la regulación de Open Banking en Latinoamérica

- Identificación de casos de uso

- Cómo mejorar las capacidades de análisis de riesgo con datos de Open Banking

- La coexistencia de modelos regulados y no regulados

- Desarollo de un plan de acción para el Open Banking