La verificación de cuentas permite a las empresas comprobar que una cuenta bancaria pertenece realmente a un usuario concreto. Descubre cómo el open finance está ayudando a reducir a cero el riesgo de fraude y la propensión a los errores manuales durante este proceso.

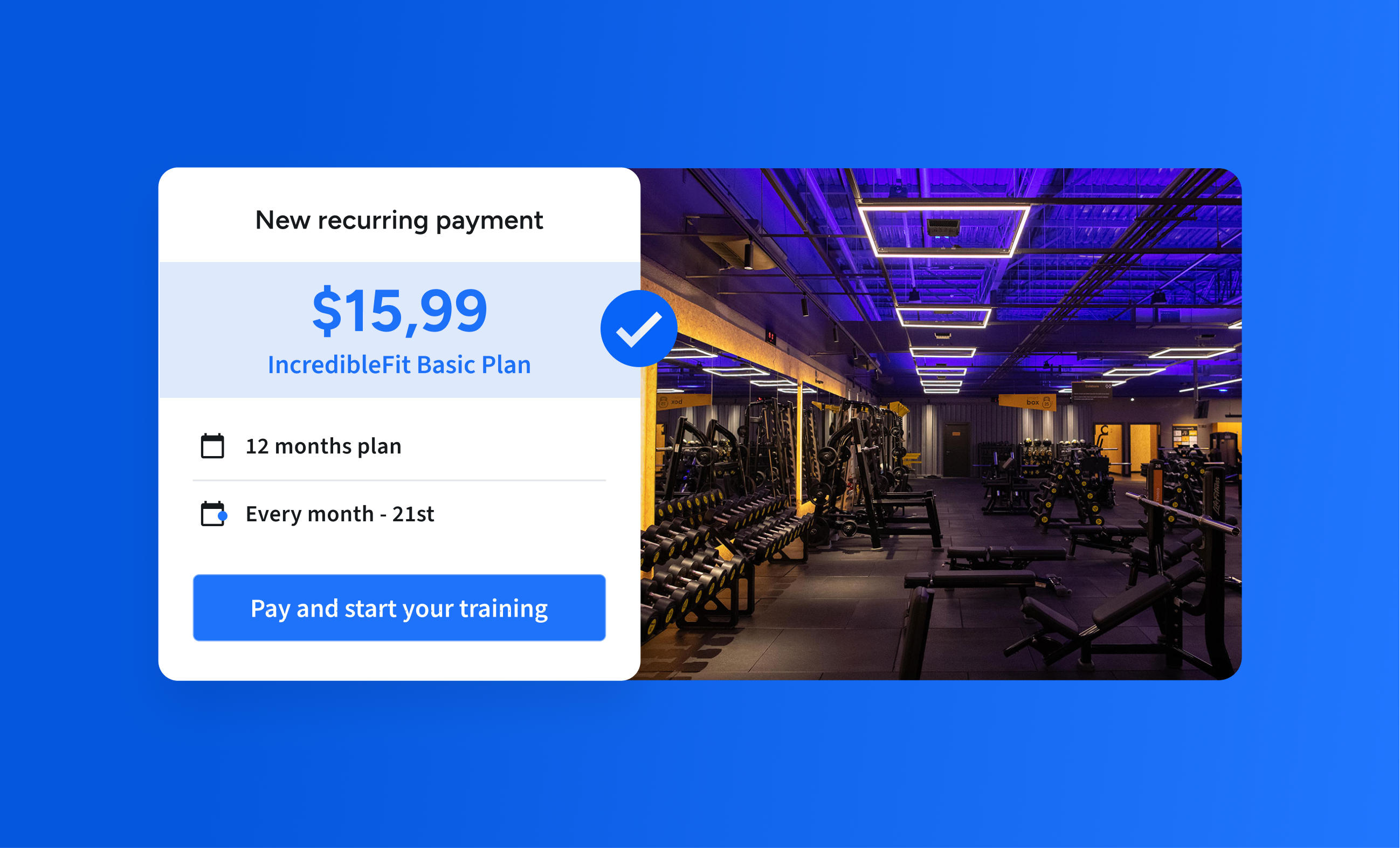

Hay muchas razones por las que una empresa puede necesitar la información bancaria de un usuario: abrir una nueva cuenta bancaria, vincular un nuevo método de pago o rellenar una solicitud de préstamo. También puede ser una parte clave del proceso de onboarding (o registro) para muchos productos fintech que requieren que el usuario demuestre que puede enviar o recibir dinero desde una cuenta bancaria.

Históricamente, las empresas han confiado en procesos manuales para que los usuarios proporcionan esta información. Por ejemplo, presentando un extracto bancario, realizando un micro-depósito (que debe ser devuelto posteriormente) o rellenando formularios manualmente.

Sin embargo, a menudo estos proceso son propensos a errores o incluso a susceptibles de intentos de fraude.

Brasil ocupa actualmente la primera posición en el ranking latinoamericano de delitos de robo de identidad: anualmente, el país se enfrenta a una pérdida de 11.000 millones de dólares. Y a nivel mundial, México ocupa el octavo lugar en suplantación de identidad. Sin hablar de todas las fricciones que conlleva el proceso: desde introducir datos en distintas aplicaciones al mismo tiempo a la necesidad de tomar múltiples fotografías a documentos identificativos.

Aquí es donde entra el mundo del open finance: gracias acceso instantáneo a los datos bancarios del usuario, las empresas pueden verificar fácilmente sus cuentas, libres del riesgo de errores manuales o de posibles fraudes.

¿Qué tiene que ver la verificación de cuentas con el open finance?

Gracias al open finance, el intercambio de datos es mucho más fluido. Esto incluye información básica como si el usuario es o no propietario de una cuenta bancaria determinada. Así, siempre que el usuario dé su consentimiento, verificar si una determinada cuenta bancaria le pertenece se puede hacer automáticamente, en cuestión de segundos. Todo esto sin depender de ninguna otra autorización por parte de la entidad financiera.

El open finance es un modelo que permite al usuario ser el propietario de sus propios datos financieros y decidir con quién quiere compartirlos, en lugar depender de las entidades financieras donde éstos se alojan para poder acceder a su información.

¿Cómo la verificación de cuentas con open finance puede ayudar a mejorar tu negocio?

Hay varios beneficios que las empresas pueden obtener al acelerar el proceso de verificación de cuentas, entre ellos:

- Mejorar la experiencia del usuario al abrir una nueva cuenta, por ejemplo, en un neobanco o un wallet.

- Verificar la información al instante, por ejemplo, cuando los usuarios solicitan un préstamo.

- Aumentar la conversión en los procesos de onboarding, como crear una cuenta en una app de inversión.

- Ahorrar tiempo y reducir los procesos manuales, por ejemplo, para los ERPs o herramientas de contabilidad.

Reducir riesgos

La verificación de cuentas puede ayudar a los prestamistas a reducir riesgos al proporcionar una imagen más completa y precisa de la situación financiera del solicitante. También puede ayudarlos a tomar decisiones más informadas y minimizar los riesgos de impago.

Verificar la identidad de un solicitante de préstamo puede ayudar a los prestamistas a reconocer de forma instantánea si el usuario es el titular de la cuenta que dice ser y, por lo tanto, a prevenir la usurpación de identidad y el fraude. Un proceso manual implica mayores costes operativos, tanto para garantizar la seguridad de la operación como para supervisar el proceso.

Además, al acceder a información financiera adicional a través de las plataformas de open banking y de open finance, los prestamistas pueden evaluar mejor la solvencia y la capacidad del usuario para devolver el préstamo. El uso de este tipo de datos en el proceso de concesión de crédito puede llevar a reducir los riesgos de impago de un 50% para casos de uso como el adelanto de salario y aumentar las tasas de aprobación de créditos hasta un 30%.

Mejorar la experiencia del usuario

La verificación de cuentas es una herramienta potente para los bancos y billeteras digitales, u otros tipos de aplicaciones financieras. Ofrece una una experiencia de onboarding fluida y sin fricciones para los procesos que impliquen transferir dinero o activar y abrir cuentas.

Una vez que los usuarios han sido aprobados por los procesos de KYC, la verificación de la propiedad de las cuentas puede ayudar a estas empresas a añadir una capa adicional de seguridad gracias a la identificación inmediata de usuarios no legítimos.

Además, la combinación de la verificación de cuentas y open finance permite a las empresas evitar tener que pedir a sus clientes sus datos bancarios cada vez que deseen realizar una transacción financiera en sus plataformas.

Tenemos una evaluación del perfil de los usuarios muy acertada porque con Belvo tenemos la posibilidad de ver todo de primera mano sin tener que esperar que nos manden documentos.

Viviana Gomez, CEO y Country manager de dineria.mx

¿Quién puede beneficiarse de verificar cuentas con open finance?

En cualquier lugar donde necesites facilitar tus datos bancarios para recibir un servicio, lo que incluye muchos servicios fintech y proptech pero también negocios tradicionales que operan online como plataformas de venta de coches, seguros, e-commerces y marketplaces, bancos, plataformas de inversión... ¡El tamaño de la lista depende únicamente de tu imaginación!

Ahora que sabes cómo funciona la verificación de cuentas, ¿lo quieres probar?