Com Analytics, é possível acessar dados enriquecidos do Open Finance diretamente do dashboard da Belvo sem escrever uma única linha de código.

O cenário do crédito tem se movido mais rápido do que nunca. Desde o surgimento de novas fintechs e modelos de Open Finance nos últimos anos, tanto a indústria tradicional de crédito quanto players emergentes têm utilizado métodos alternativos para avaliar a capacidade de pagamento quanto o risco de crédito dos usuários.

Um dos principais desafios enfrentados nesse meio é o fato de que ele é limitado ao acesso das tradicionais informações de score fornecidas pelos bureaus de crédito. Eles também são submetidos a processos tediosos, manuais e longos para aprovar empréstimos. No Brasil, por exemplo, mais de 34 milhões de pessoas não tinham acesso a serviços bancários até 2018 – dessa forma, acessar informações mais precisas e completas para complementar esses processos é fundamental para melhorar a eficiência das operações de crédito.

Novos modelos de crédito estão se apoiando em novas bases de dados, como os dados do Open Finance, para agilizar o processo de aprovação de empréstimo e para determinar o risco de crédito para pessoas com pouco histórico ou fora do escopo tradicional.

Essas novas fontes de dados incluem dados como histórico de transações em contas poupança e corrente, assim como padrões de gastos que ajudam a prever a renda e identificar sinais positivos de capacidade de pagamento. Por exemplo, além dos scores negativos de crédito: os clientes estão pagando suas contas na data certa? Eles recentemente pagaram a fatura do cartão de crédito? Suas transações no dia-a-dia indicam hábitos financeiros saudáveis?

Graças a novas formas de olhar para avaliações de capacidade de pagamento, modelos de crédito ganham uma visão mais detalhada sobre seus potenciais clientes, fortalecendo suas avaliações de risco de crédito para atingir uma frente mais ampla de consumidores.

A solução

Mas, como acessar esses novos conjuntos de informação e agregar rapidamente aos novos modelos de concessão de crédito?

A resposta é Analytics, uma ferramenta desenvolvida pela Belvo que permite o acesso direto a informações essenciais sobre o comportamento financeiro de seus clientes e uma análise de elegibilidade de crédito mais rápida, poupando tempo e recursos.

O Analytics fez nosso processo de trabalho muito mais fácil. No lugar de planilhas de excel complicadas, agora temos uma interface muito mais simples e intuitiva. Com isso, podemos fazer análises minuciosas e eficientes, o que nos ajuda a tomar decisões mais informadas e eficazes.

Michael Gomez, Analista de Crédito na Creditea

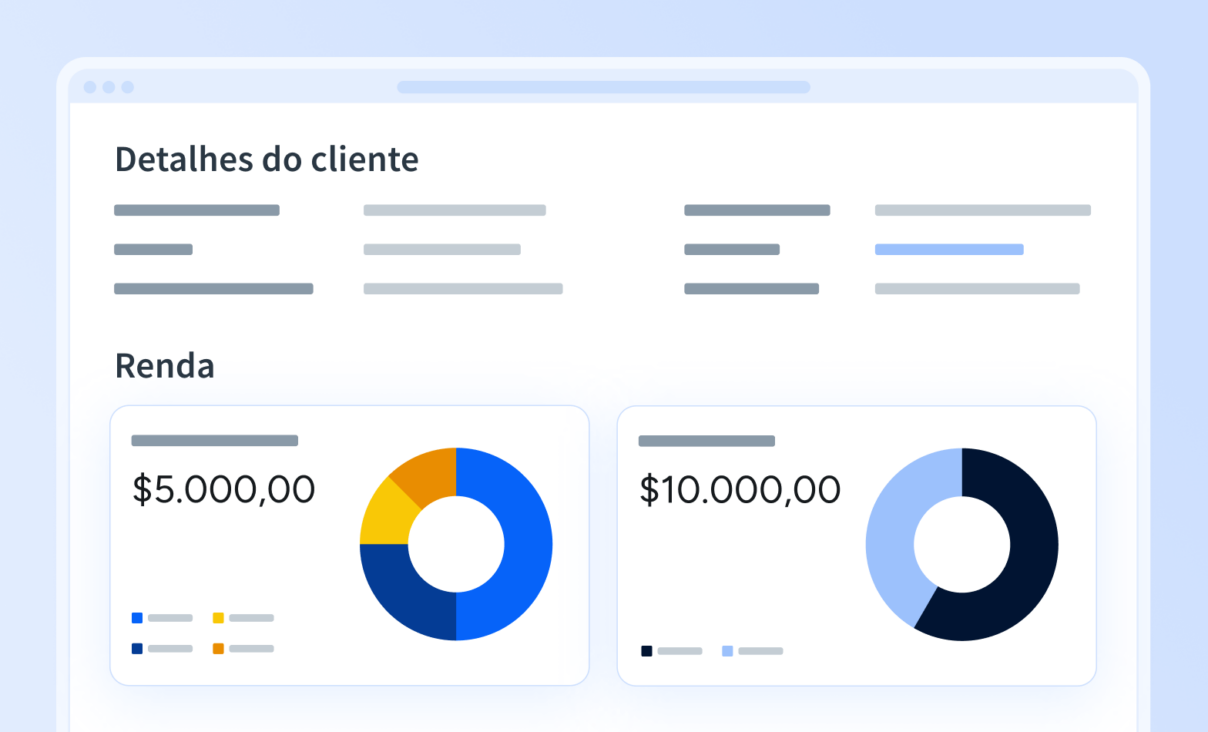

Por meio do dashboard da Belvo, é possível acessar dados brutos vindos de bancos ou instituições fiscais (em breve) assim como dados enriquecidos, como renda e transações categorizadas. E enquanto novas APIs normalmente dependem de algum tempo de integração e recursos, Analytics foi construído para poupar tempo de desenvolvimento enquanto mantém boas taxas de conversão.

Sem escrever uma única linha de código, agora é possível acessar dados do Open Finance em apenas quatro passos:

- Personalize e conecte: Customize a Página de Conexão com os elementos da sua marca e, quando finalizar, compartilhe com seus consumidores para que possam conectar suas contas de forma fácil e segura.

- Faça análises: Acesse, visualize e analise com segurança os dados financeiros dos clientes. Faça o download do arquivo .xlsx para extrair dados brutos, bem como dados de renda e transacionais.

- Verifique renda: Verifique a renda do seu usuário diretamente no dashboard. Atualmente, oferecemos 10 categorias de renda e métricas adicionais para otimizar o trabalho dos analistas de crédito.

- Mergulho nos dados: Integre os insights aos seus modelos de crédito atuais. Enriqueça o scoring de crédito com dados de renda e transações para aumentar sua taxa de aceitação de empréstimos.

Como os modelos de crédito podem se beneficiar da solução?

Acessando dados financeiros do usuário, prontos para alimentar modelos de score de crédito, agora é possível aumentar as taxas de aceitação de crédito ao mesmo tempo em que se otimiza tanto a qualidade quanto a velocidade das suas decisões.

Aumente a taxa de aprovação para clientes recusados

Estimamos que 70% das solicitações de empréstimos são rejeitadas com base em um score ou histórico de crédito negativo. Para aumentar o número de empréstimos concedidos, é possível montar campanhas extremamente personalizadas.

Usando a Connect Page e Analytics, agora é possível personalizar de forma fácil de rápida sua página e compartilhá-la por meio de uma campanha de marketing focada em clientes que não tem histórico em bureaus de crédito. Ao coletar suas informações financeiras, é possível revisar a primeira proposta de crédito e oferecer uma nova: mais em conta e sob medida para a situação financeira do cliente. Usando esses dados, é possível aumentar o índice de aceitação de crédito em até 30%.

Alimente modelos de risco de crédito com dados alternativos

Ao diversificar as fontes de dados em que os modelos de risco de crédito são construídos, eles fazem uso de dados tangíveis sobre padrões e comportamentos financeiros do dia-a-dia dos clientes. Integrando com dados bancários, eles podem complementar dados incompletos dos canais tradicionais.

Por outro lado, dados enriquecidos como a previsão de renda e novas métricas de crédito baseadas no histórico de transações pode ajudar modelos de crédito a consolidar novas variáveis no seu score de crédito. Alimentando modelos de risco de crédito com dados enriquecidos do Open Finance, é possível entender melhor a situação econômica do cliente, e, consequentemente, criar uma avaliação de elegibilidade de crédito mais rápido e com opções de pagamento mais personalizadas.

Você já pode usar Analytics ao entrar na sua conta Belvo.