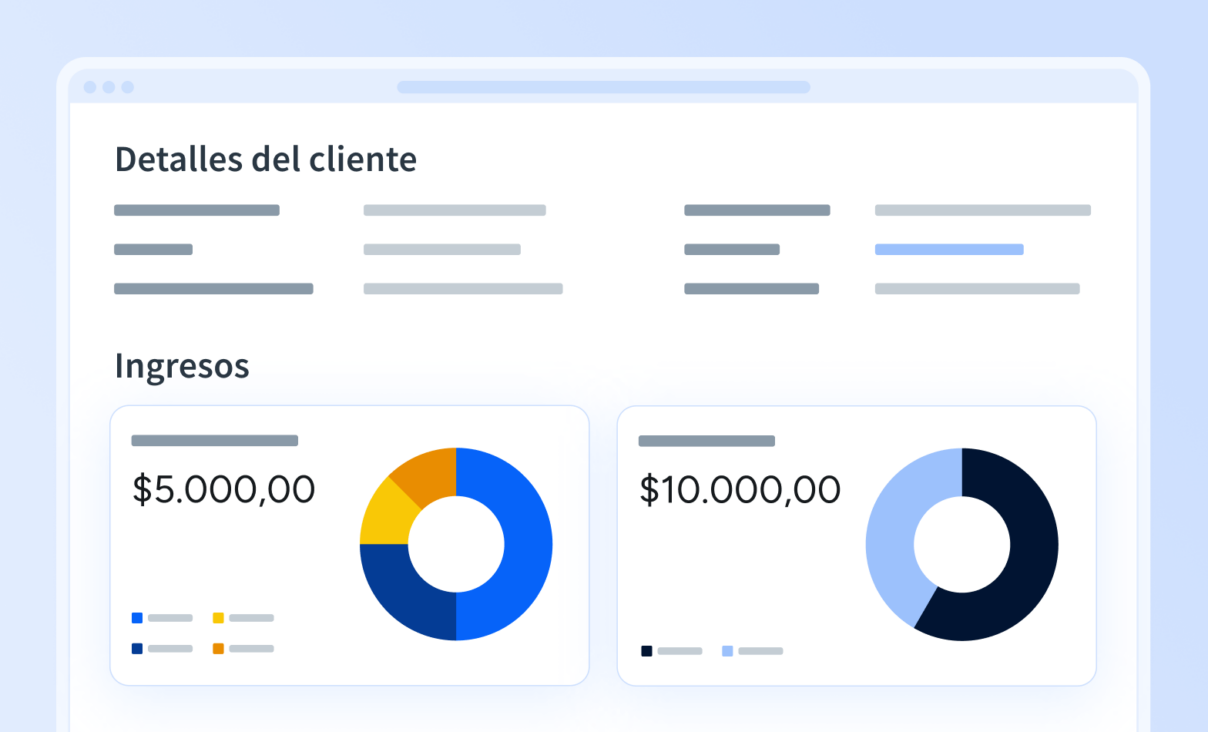

Con el nuevo producto Análiticas, los prestamistas pueden acceder a los datos enriquecidos de open finance, directamente a través del dashboard de Belvo, sin escribir una sola línea de código.

El panorama del sector crédito está cambiando muy rápidamente. Desde la aparición de nuevas fintechs y del modelo de open finance en los últimos años, tanto el sector de los préstamos tradicional como los actores emergentes están probando métodos alternativos para evaluar la asequibilidad y la solvencia de los usuarios.

Uno de los principales retos a los que se enfrentan los prestamistas es el hecho de que están limitados a acceder a la información tradicional de las agencias de calificación crediticia. Se enfrentan también a procesos pesados, manuales y largos para aprobar los préstamos. En países como México, donde sólo el 57% de la población tiene acceso al crédito, obtener información más precisa y completa para complementar estos procesos es clave para mejorar la eficiencia de las operaciones crediticias.

Los nuevos modelos de crédito se basan en nuevos tipos de datos, como los extraídos a través de open finance, para acelerar los procesos de aprobación de préstamos y determinar mejor la solvencia de las personas con poco historial crediticio o fuera de su alcance tradicional.

Estas nuevas fuentes de datos incluyen información como el historial de las transacciones de las cuentas de ahorro y débito, así como patrones de gasto que ayudan a pronosticar los ingresos y a identificar signos positivos de solvencia. Por ejemplo, más allá de una puntuación de crédito negativa: ¿los clientes pagan sus facturas a tiempo? ¿Han pagado recientemente una tarjeta de crédito? ¿Sus operaciones cotidianas indican hábitos financieros saludables?

Gracias a esta nueva forma de ver la calificación crediticia, los prestamistas obtienen una visión más detallada de sus clientes potenciales, refuerzan sus modelos de evaluación de riesgos y pueden llegar a más clientes

La solución

Pero, ¿cómo pueden los prestamistas acceder directamente a esta nueva información e integrarla rápidamente en sus modelos de evaluación de riesgo?

La respuesta es Análiticas, una nueva herramienta desarrollada por Belvo, que permite a los prestamistas obtener directamente información clave sobre el comportamiento financiero de sus clientes y analizarla para evaluar su elegibilidad más rápidamente, ahorrando tiempo y recursos.

El uso de Análiticas ha facilitado nuestro proceso de trabajo. En lugar de tratar con complicadas hojas de cálculo Excel, ahora tenemos una interfaz mucho más sencilla y fácil de usar. Con ella, podemos ejecutar análisis exhaustivos y eficientes, lo que nos ayuda a tomar decisiones informadas y eficaces.

Miguel Gomez, Credit Analyst en Creditea

A través del dashboard de Belvo, los prestamistas pueden acceder a los datos brutos de los bancos o las instituciones fiscales, así como a los datos enriquecidos, como los ingresos o las transacciones categorizadas. Mientras que las integraciones con APIs suelen requerir mucho tiempo y recursos de integración, Análiticas ha sido construido para ahorrar tiempo de desarrollo manteniendo buenas tasas de conversión.

Sin necesidad de escribir una sola línea de código, ahora los prestamistas pueden acceder a los datos de open finance en sólo cuatro pasos:

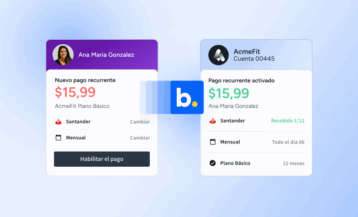

- Personaliza y conecta: Personaliza el Connect Page con los elementos de tu marca y compártela con tus clientes para que puedan conectar sus datos financieros de forma segura.

- Analiza los datos: Acceda, visualiza y analiza de forma segura los datos financieros de tus clientes. Descarga el archivo .xlsx para recuperar los datos brutos, así como los datos de ingresos y de las transacciones.

- Verifica los ingresos: Verifica los ingresos de tus usuarios directamente desde el dashboard. Tenemos 10 categorías de ingresos y también métricas adicionales para optimizar el trabajo de los analistas de crédito.

- Profundiza en los datos: Integra los insights en tus modelos de crédito actuales. Enriquece tu scoring crediticio con datos transaccionales y de ingresos para aumentar la tasa de aceptación de préstamos.

¿Cómo pueden los prestamistas beneficiarse con esta solución?

Al acceder a los datos financieros de los usuarios, listos para enriquecer los modelos de calificación crediticia, los prestamistas pueden aumentar sus tasas de aceptación y mejorar tanto la calidad como la rapidez de sus decisiones.

Aumento de la tasa de aprobación para los clientes rechazados

Aproximadamente el 70% de las solicitudes de crédito son rechazadas por la puntuación negativa de los usuarios o por su poco historial crediticio. Para aumentar el número de créditos aprobados, los prestamistas pueden establecer campañas ultra personalizadas.

Utilizando el Connect page y Análiticas, pueden personalizar rápida y fácilmente la landing page y compartirla a través de una campaña de marketing centrada en los clientes que no cuentan con historial crediticio en los burós. Al extraer la información bancaria o fiscal de sus clientes potenciales, los prestamistas pueden revisar la primera propuesta de crédito y proporcionar una nueva oferta: más accesible y adaptada a la situación financiera del usuario. Utilizando estos datos, los prestamistas pueden aumentar sus tasas de aprobación de créditos hasta en un 30%.

Alimentar los modelos de riesgo con datos alternativos

Al diversificar las fuentes de datos con las que los prestamistas construyen sus modelos de riesgo, están aprovechando datos tangibles sobre los patrones y el comportamiento financiero cotidiano de sus clientes. Con la integración de los datos fiscales o datos del empleo, pueden complementar los datos incompletos de los canales tradicionales.

Por otro lado, los datos enriquecidos, como la predicción de ingresos o nuevas métricas crediticias basadas en el historial de transacciones, pueden ayudar a los prestamistas a consolidar las características predictivas de su calificación crediticia. Alimentar los modelos de evaluación de riesgo con datos enriquecidos de open finance permite a los prestamistas entender mejor la situación financiera de sus clientes y, por tanto, evaluar la elegibilidad crediticia de los clientes más rápidamente y ofrecer opciones de pago más personalizadas.

Ya puedes utilizar Análiticas accediendo a tu cuenta de Belvo.