Descubre cómo el Open Banking ayuda a potencializar y mejorar los modelos actuales de scoring de crédito para ofrecer mayor cantidad de préstamos a un menor costo.

Tabla de contenidos

- Open Banking como complemento para modelos de riesgo

- Analizar patrones de consumo para brindar mejores créditos

- Evitar fraudes de manera práctica

- Brindar ofertas a tus rechazados

Como ya hemos hablado anteriormente, el proceso para colocar créditos en Latinoamérica sigue siendo ineficiente. Existen grandes carencias tecnológicas y no se cuenta con estándares homologados para evaluar a las personas que están aplicando a un crédito. Hasta ahora, el status quo de los sistemas de crédito ha imposibilitado que mayor cantidad de personas tengan acceso a crédito.

Gracias a soluciones tecnológicas de Open Banking, que brindan un acceso automatizado y seguro a los datos bancarios a través de APIs, las empresas ahora pueden verificar directamente los ingresos de sus potenciales clientes. De esta forma, pueden obtener una imagen instantánea de su estabilidad financiera real y su capacidad de pago, generando inclusión financiera sustantiva. También pueden usar algunas métricas crediticias basadas en datos transaccionales actualizados para obtener información y mejorar sus procesos de evaluación de riesgos o incluirlos en sus calificaciones crediticias.

Lo que nos lleva a la pregunta central: ¿debemos descartar los modelos tradicionales de scoring de crédito, en algunos lados conocidos como burós de crédito, y reemplazarlos con soluciones de Open Banking? La respuesta es no.

Open Banking como complemento para modelos de riesgo

La idea de que el Open Banking es la propuesta natural para sustituir a los burós de crédito es un poco errada o confusa. Las soluciones de este tipo no deben de ser interpretadas como un scoring de crédito, sino como una herramienta que alimenta y brinda factores de análisis adicionales para los modelos de riesgo actuales.

Desde esta perspectiva, el Open Banking facilitará la validación de información debido a la automatización y eliminará todos los procesos manuales de recopilación de documentos, reduciendo los errores humanos. Todo esto, a partir de que el usuario brinde el acceso a sus cuentas bancarias, siempre desde una plataforma segura y con su consentimiento.

Sin duda, el primer beneficio que brinda el Open Banking es la practicidad.

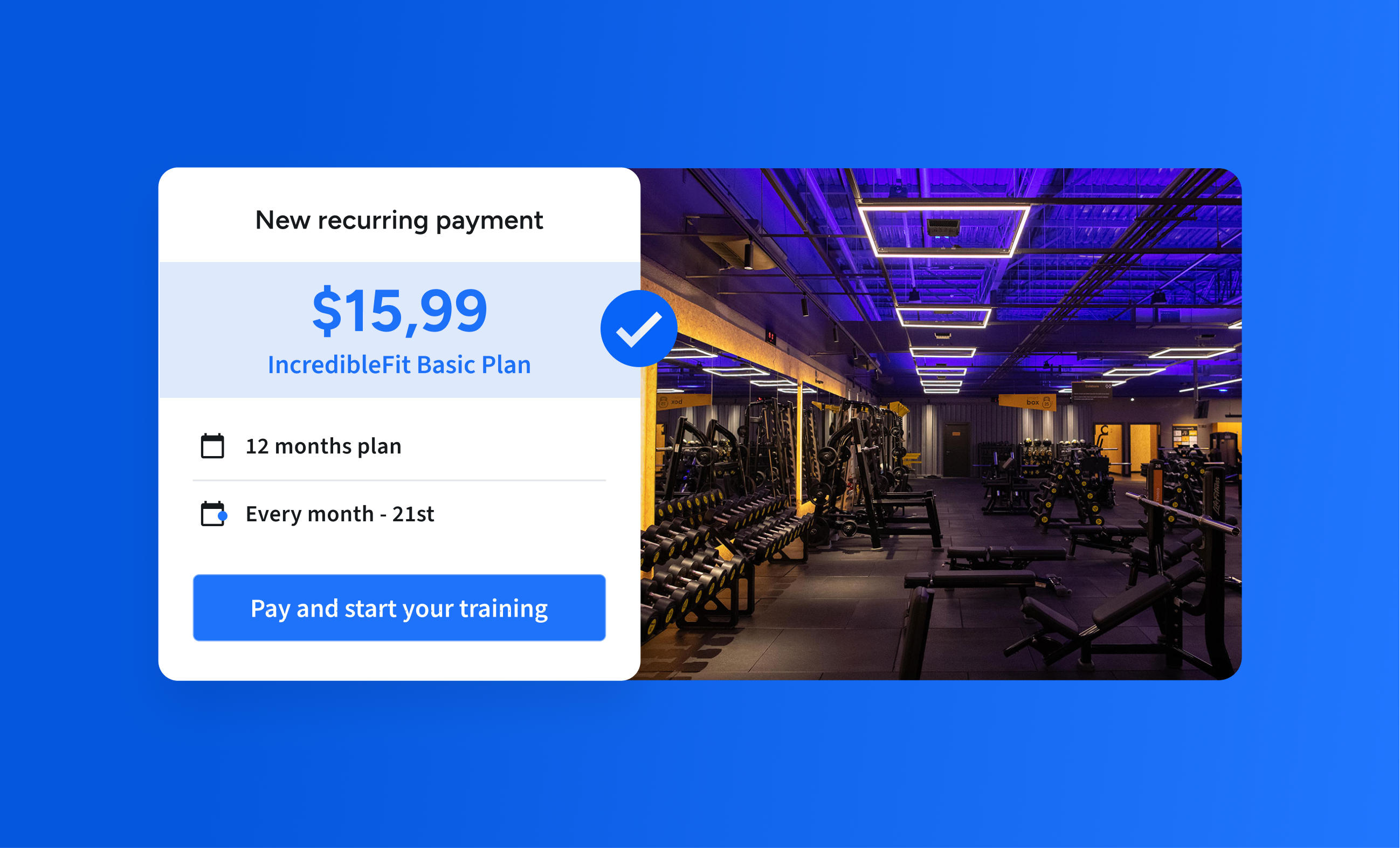

Con este acceso a la información del cliente, las posibilidades para brindar mayor cantidad de créditos aumenta de manera considerable. Esto a partir de nuevas variables y con la ayuda de tecnología segura y transparente como el producto de Indicadores de riesgo de Belvo. Ofrece una serie de métricas fáciles de integrar para evaluar rápidamente el perfil de riesgo de un usuario. Y aunque este conjunto de características puede ser usado por prestamistas e innovadores financieros en sus modelos de puntuación de crédito, no sustituye a una solución de modelo de riesgo.

Analizar patrones de consumo para brindar mejores créditos

Una de las grandes posibilidades que brinda el Open Banking, y soluciones como las de Belvo, es la capacidad de identificar esas pequeñas transacciones que te ayudarán a conocer de mejor manera la salud y el comportamiento financiero de un cliente potencial.

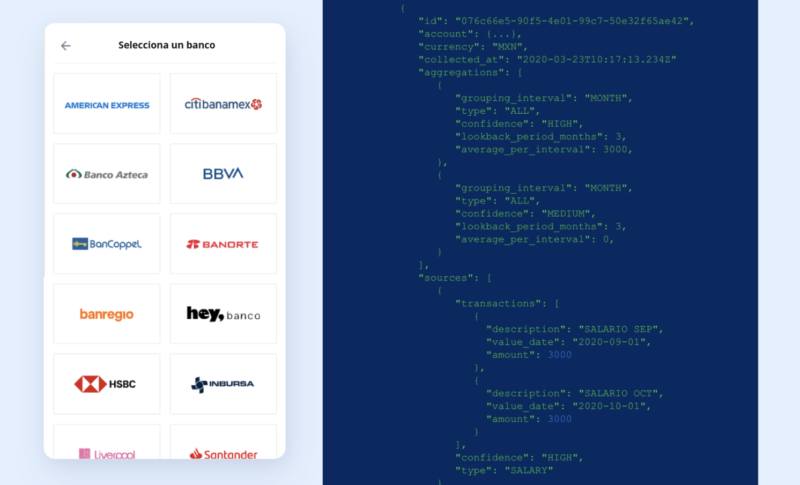

Algunas de estas soluciones, como las de verificación de ingresos, se basan en un modelo de ciencia de datos que analiza los movimientos de las cuentas de los usuarios para encontrar patrones en la frecuencia y cantidad de transacciones, así como la combinación de ciertas palabras clave que indican si corresponden a ingresos o no, todo esto siendo información actualizada y que probablemente no proporciona el buró de crédito.

Además de la verificación de ingresos, el Open Banking nos permite analizar otros factores de riesgo presentes en las transacciones como identificar si hay algunos otros pagos que limitan la capacidad de pago de un solicitante, ya sean otros créditos o si el gasto corriente es demasiado alto como para adquirir una nueva responsabilidad financiera.

Adicionalmente, esta información también te ayudará en los procesos de cobranza, ya que inicialmente conocerás el panorama financiero del cliente y sabrás si es conveniente o no brindarle una oferta, aunado a que sus patrones de consumo te permitirán saber si está gastando en exceso, impidiendo que se realicen los pagos correspondientes.

Se puede utilizar la Calculadora de retorno de inversión de Belvo para estimar el retorno de implementar open finance y reevaluar el crédito de los usuarios que fueron rechazados por el embudo actual.

Evitar fraudes de manera práctica

Uno de los grandes problemas que tienen las empresas de crédito es el fraude. De acuerdo con El Economista, en Latinoamérica, México es en términos de volumen el segundo país con mayor incidencia de fraudes digitales, después de Brasil. Las empresas de servicios financieros en México pierden 3.8 veces el monto del valor de cada transacción fraudulenta, pues al costo relacionado con la transacción se añade el de los gastos derivados de la investigación del ilícito, así como los intereses generados y otros más.

Una solución de Open Banking te ayudará a prevenir los fraudes desde el principio, ya que tiene la capacidad de validar que el depósito que realiza la empresa de crédito se realice a una cuenta bancaria que coincida con los datos de la persona que lo está solicitando, reduciendo la probabilidad de que el solicitante esté mintiendo o esté suplantando la identidad de otros.

Brindar ofertas a tus rechazados

Otro de los grandes beneficios que puedes encontrar en una solución de Open Banking como complemento de un scoring de crédito tradicional, es aprovechar todo el tráfico rechazado por el modelo tradicional.

De esto hay dos tendencias. La primera son las empresas que modifican su proceso actual para incluir una solución de Open Banking y así comenzar a brindar mayor cantidad de créditos, al tener mayor cantidad de información. El historial de transacciones o la verificación de los ingresos pueden considerarse como información positiva porque los prestamistas pueden usarlos para ayudar a sus usuarios a mejorar su puntuación crediticia y aumentar la posibilidad de obtener un préstamo. La segunda, son los prestamistas que montan un segundo sistema de decisión de crédito para aceptar algunos clientes que inicialmente rechazaron.

Esta segunda vertiente es bastante sencilla: después de que el modelo tradicional descarta a un usuario como elegible, tienes la posibilidad de correr su solicitud a través de una solución de agregación bancaria como la de Belvo, en la que obtendrás una visión completa sobre el balance de una cuenta, los patrones de consumo y pagos y, en general, la capacidad financiera del usuario.

Así, tienes la capacidad de conocer más sobre el usuario y puedes tomar decisiones sobre qué tipo de préstamos brindar y conocer perfectamente la capacidad de pago que muestra.

Joaquín Coitino, Product Manager en Belvo

Con esto, los costos de adquisición también se beneficiarán, ya que cada vez se rechazan a menos usuarios y se tiene una mayor capacidad de identificar nuevos factores o información que ayuden a colocar más créditos. Así, también estás nutriendo tus matrices de riesgo y tu inteligencia de negocio (o business intelligence) con nuevos datos.

Así es cómo una empresa de crédito puede realizar un mix de productos y contar con mejores herramientas para colocar más y mejores créditos. A final de cuentas, la solución de Open Banking te ayudará a contar con una foto mucho más fidedigna y clara de la salud financiera de los clientes potenciales.

¿Quieres saber más? Lee sobre cómo nuestra solución de Verificación de ingresos resuelve la necesidad de información real para prestamistas y descubre cómo acceder a las métricas de indicadores de riesgo.