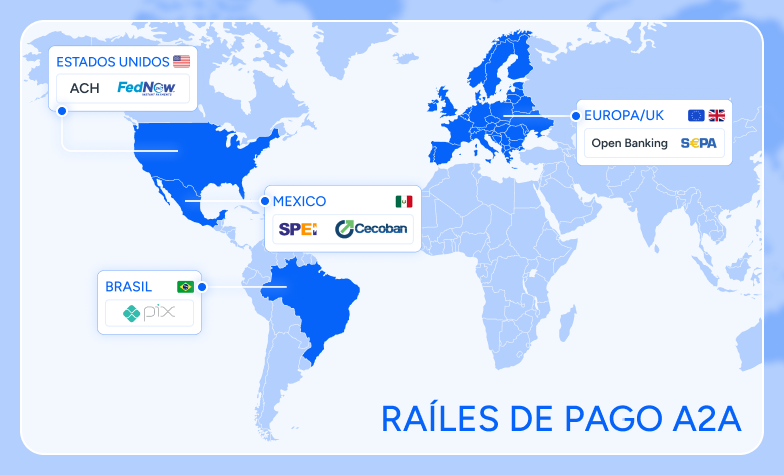

Desde EE. UU. hasta Europa y América Latina, la adopción de pagos de cuenta a cuenta (A2A) ha sido impulsada por una combinación de factores, incluyendo la rentabilidad, la conveniencia y los avances tecnológicos.

Tabla de contenidos

- Desglosando los beneficios de los pagos A2A

- Perspectivas regionales: Adopción y tendencias de A2A

- Perspectiva futura de los pagos A2A

Se pronostica que los pagos A2A crecerán a una tasa compuesta anual (CAGR) del 14 por ciento entre 2023 y 2027, convirtiéndose en un método de pago alternativo importante. A2A se refiere a pagos directos de una parte a otra utilizando redes bancarias en lugar de otras redes como las de las tarjetas de crédito.

Diferentes regiones han adoptado redes A2A por diferentes razones. En esta exploración, analizamos los principales beneficios y desafíos actuales de los pagos A2A en mercados específicos y el estado de América Latina.

Desglosando los beneficios de los pagos A2A

¿Por qué ha habido un gran movimiento en los pagos A2A en todo el mundo? La respuesta varía según la región, pero primero, entendamos los principales beneficios de usar redes bancarias frente a las redes de tarjetas.

1. Rentabilidad

Los pagos de cuenta a cuenta (A2A) pueden ser una alternativa significativamente más económica en comparación con las vías tradicionales de tarjeta. Mientras que los pagos con tarjeta a menudo conllevan una tarifa de transacción alta basada en un porcentaje del monto, las transacciones A2A generalmente implican tarifas fijas, lo que resulta en ahorros sustanciales de costos.

Esto puede suponer una gran diferencia en costos: para dar un ejemplo simple, una transacción de $100 puede costar alrededor de $0.25 con A2A, mientras que con una tarjeta de crédito sería un 2% del monto total más una tarifa fija, por ejemplo $2.15 en total. Esto es 8-9 veces más caro.

Este beneficio está fuertemente vinculado a los límites regulatorios sobre las tarifas de intercambio. En algunas regiones como Europa, estas tarifas están limitadas, por lo que en lugar de un costo del 2% del monto total estaríamos hablando de un 0.3-0.4%, por ejemplo. Las tarifas de intercambio son un factor crucial que ha impactado el nivel de adopción de los pagos A2A en varios países.

2. Recurrencia

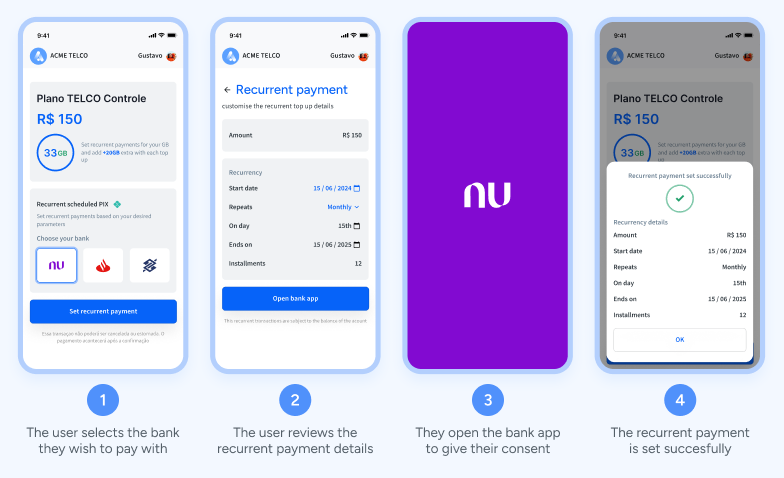

En algunos casos, las vías de A2A pueden facilitar pagos recurrentes, permitiendo a las empresas cobrar a los usuarios según su conveniencia, con flexibilidad en la frecuencia y el monto. Sin embargo, muchas vías de A2A no ofrecen pagos recurrentes y, por lo tanto, no pueden competir con las redes de tarjetas que permiten la tokenización de una tarjeta para procesar pagos de manera recurrente.

3. Prevención de fraudes y contracargos

Las vías de tarjetas de crédito suelen establecer limitaciones en el porcentaje de contracargos que aceptan. Esto se debe principalmente a dos razones:

Prevención de fraudes: los altos niveles de contracargos están asociados con negocios de alto riesgo. Para un procesador, el riesgo de procesar un pago fraudulento es muy alto: pueden perder el monto total del pago y enfrentar consecuencias legales y de cumplimiento.

Carga operativa: cada vez que un pagador presenta una queja sobre un pago procesado, conlleva un costo operativo elevado asociado con verificar quién es responsable de ese pago devuelto y resolver la disputa.

Algunas vías de A2A tienen un mecanismo de autenticación intrínsecamente más robusto, ya que requieren autorización directa desde la cuenta bancaria del usuario para completar la transacción. Esto minimiza tanto el riesgo de transacciones fraudulentas como los contracargos.

4. Velocidad de pago

En algunos casos, los pagos A2A pueden liquidarse instantáneamente en la cuenta del usuario, proporcionando a las empresas acceso más rápido a los fondos en comparación con los pagos tradicionales con tarjeta, que generalmente tardan de 1 a 2 días en procesarse y luego se dispersan semanal o mensualmente.

Perspectivas regionales: Adopción y tendencias de A2A

Después de entender los posibles beneficios de usar las vías de A2A, analicemos cómo estos pagos han sido adoptados en diferentes regiones y por qué.

🇺🇲 Estados Unidos

The interchange fees associated with card payments in the US are not limited and therefore high. This has led to significant adoption of A2A rails in Las tarifas de intercambio asociadas con los pagos con tarjeta en EE.UU. no están limitadas y, por lo tanto, son altas. Esto ha llevado a una adopción significativa de las vías de A2A en el país, siendo el costo el principal incentivo.

La red de Automated Clearing House (ACH) ha sido la vía principal de A2A en el país, ofreciendo transacciones económicas (alrededor de $0.25 por pago) a pesar de tiempos de confirmación más largos (los pagos pueden tardar hasta tres días en confirmarse).

Varios plataformas populares han integrado ACH para sus necesidades de pago: Venmo (pagos entre pares), Robinhood (plataforma de inversión), Acorns (servicio de microinversión) y muchos otros utilizan este mecanismo de pago para reducir costos y aumentar sus márgenes.

Para utilizar pagos ACH, los clientes deben validar primero sus cuentas. Esto se puede hacer a través de:

- Validación con centavos: se deposita una pequeña cantidad y el usuario verifica el monto. Este método puede ser lento y puede llevar a la desvinculación.

- Empresas de open banking como Plaid o Trustly: estas plataformas pueden vincular cuentas bancarias y verificar la propiedad de la cuenta, proporcionando los números de cuenta y de enrutamiento necesarios de manera rápida y eficiente, así como un sólido sistema de autenticación de cuenta.

Uno de los riesgos principales con los pagos ACH es el retraso de tres días entre la iniciación del pago y la confirmación. Durante este período, un pago podría fallar si no hay fondos suficientes, lo que puede llevar a pérdidas potenciales para las empresas.

Para mitigar este riesgo, las empresas pueden usar datos de Banca Abierta para evaluar el saldo del usuario y el historial de transacciones. Esto proporciona una puntuación que indica la probabilidad de que el pago se complete, ayudando a las empresas a decidir si proceder con la transacción. Hay empresas de Banca Abierta que van un paso más allá y pueden garantizar el pago en el momento de la transacción, eliminando el riesgo de los tres días.

El segundo riesgo con los pagos ACH es el proceso automático de contracargos: un usuario final puede presentar un contracargo durante los 60 días siguientes después de que se haya procesado un pago. Sin embargo, en EE.UU. existe un sistema oficial de disputas regulado por la National Automated Clearing House Association (NACHA). Este proceso puede ser largo (hasta 60 días) y costoso operativamente. En general, este es un sistema de disputas más largo y de mayor riesgo en comparación con el sistema de disputas de tarjetas, pero en comparación con otras geografías, existe y puede ser utilizado.

En resumen, el uso de A2A en EE.UU. ha sido liderado principalmente por la posibilidad de reducir significativamente las tarifas de las tarjetas mientras se mantiene la posibilidad de procesar pagos recurrentes utilizando la red ACH. Y aunque la reducción de costos es un gran beneficio, las empresas deben manejar cuidadosamente los nuevos riesgos asociados con esta vía.

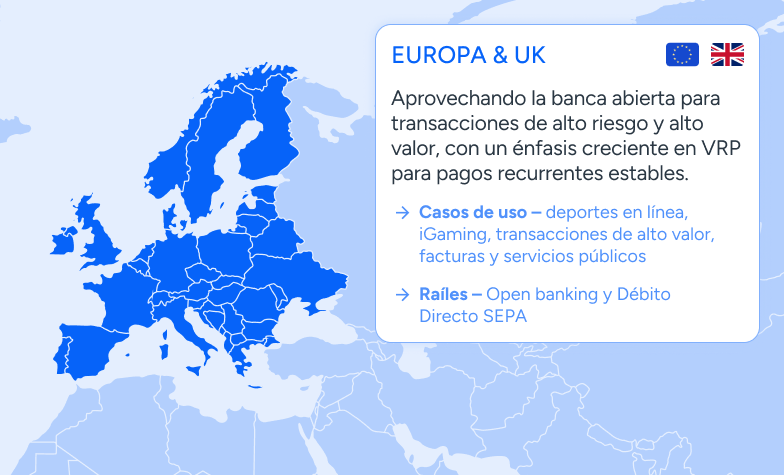

🇪🇺 Europa

En contraste con EE.UU., el costo de procesar pagos con tarjeta en Europa es significativamente menor. Esto significa que las empresas se preocupan menos por procesar pagos con tarjeta debido al impacto insignificante en su resultado final.

Como resultado, los pagos A2A en Europa se han enfocado en otros casos de uso más que en la reducción de costos. Aquí mencionamos algunos de los más importantes:

Negocios de alto riesgo

Industrias con altas tasas de contracargos, como los juegos en línea o las apuestas, ya se benefician de los pagos A2A a través de la Banca Abierta. Las redes tradicionales de tarjetas tienen dificultades con estos sectores debido al alto riesgo de fraude y a la carga operativa que implica gestionar los contracargos.

Los sólidos mecanismos de autenticación que proporciona la Banca Abierta garantizan que el usuario final esté presente en el momento de la transacción, lo que dificulta justificar un contracargo.

Es relevante señalar que las redes de tarjetas están desarrollando soluciones para abordar estas áreas de alto riesgo en Europa, como la implementación de autenticación de dos factores (2FA) para reducir el fraude. Sin embargo, es bien sabido que las redes de tarjetas prefieren evitar negocios riesgosos, lo que brinda una oportunidad a los proveedores de pagos A2A.

Transacciones de alto valor

Para pagos grandes, incluso una pequeña tarifa porcentual puede ser significativa. Por ejemplo, un pago de $2,000 incurriría en una tarifa de $6 al 0.3%, en comparación con $0.25 con A2A. Sin embargo, las empresas que manejan transacciones de alto valor suelen tener un bajo número de pagos, lo que limita el potencial de ingresos totales para los procesadores de pagos A2A.

Pagos Recurrentes Variables (VRP)

Los servicios públicos y otras facturas recurrentes son casos de uso relevantes para los pagos A2A en Europa, ya que ofrecen mínima fricción y no tienen fecha de vencimiento en comparación con las tarjetas.

Sin embargo, los pagos de Banca Abierta aún no son recurrentes en Europa (esto es algo hacia lo que la industria está trabajando). En este caso, el método de pago más ampliamente adoptado en Europa es el débito directo, que proporciona facilidad de uso y fiabilidad en transacciones recurrentes.

Al igual que en EE.UU., procesar pagos mediante débito directo puede ser más riesgoso debido a la facilidad de presentar un contracargo y al largo tiempo que tiene el usuario para reportarlo. Por otro lado, su costo reducido y la baja fricción para el usuario final en el procesamiento de pagos recurrentes han hecho de esta solución una ampliamente adoptada. Incluso grandes empresas que realizan un gran número de pagos únicos, como Amazon, han adoptado el débito directo en Europa como método de pago.

🌎 Latinoamérica

Los pagos A2A representaron el 20 por ciento del valor total de transacciones de comercio electrónico en 2023 en América Latina. Para entender el panorama de los pagos A2A en esta región, es necesario enfocarse en sus dos mercados más grandes: Brasil y México. Ambos países tienen características distintas moldeadas por las altas tarifas de intercambio de tarjetas y el acceso limitado a tarjetas de crédito. Veamos las diferencias entre estos países.

🇧🇷 Brasil: el surgimiento de Pix

Brasil ha experimentado un desarrollo rápido y una adopción generalizada de los pagos A2A, principalmente a través del sistema Pix. Introducido por el Banco Central de Brasil, ha revolucionado el ecosistema de pagos con múltiples beneficios:

- Costos efectivos: las transacciones de Pix pueden ser tan baratas como $0.15 (y gratuitas para transacciones P2P), convirtiéndo en una alternativa más económica a los pagos tradicionales con tarjeta.

- Liquidación instantánea: las transacciones se liquidan al instante, proporcionando no solo confirmación inmediata sino también acceso instantáneo a los fondos.

- Fuerte autenticación: los usuarios deben autorizar los pagos a través de la plataforma de su banco, asegurando que solo el titular de la cuenta pueda aprobar las transacciones.

Pix ofrece beneficios similares a los pagos de Banca Abierta en Europa, con ventajas adicionales. Combina las funcionalidades de Banca Abierta con la facilidad de uso de los sistemas de pagos P2P, permitiendo transferencias de dinero instantáneas y sin complicaciones a cualquier persona.

Esto hace que Pix sea una opción adecuada para todos los casos de uso mencionados anteriormente para los pagos de open banking en Europa y Estados Unidos: debido a su menor costo, Pix es una alternativa atractiva para los pagos con tarjeta, y proporciona un método de pago más seguro para industrias de alto riesgo.

A pesar de su éxito, la principal limitación radica en su incapacidad para manejar eficientemente pagos recurrentes debido al requisito de una fuerte autenticación para cada transacción. El Banco Central de Brasil está abordando esto a través de nuevos desarrollos como:

- Pix Agendado o pagos programados: esta nueva característica permite a las empresas programar un único pago futuro. Aunque no permite pagos recurrentes, varios casos de uso donde el consentimiento se da con bastante tiempo de anticipación pueden beneficiarse de ello. Un ejemplo son los prestamistas que pueden garantizar al menos su primera cuota o pueden reducir significativamente la tasa de incumplimiento para los préstamos que se pagan con un único pago en el futuro.

- Pix Agendado o pagos recurrentes: estamos empezando a ver los primeros casos de uso recurrentes habilitados con una función que permite procesar el mismo pago de manera recurrente. Las empresas basadas en suscripciones que cobran la misma cantidad cada mes ya pueden utilizar pagos recurrentes con Pix.

Transferencias Inteligentes (Smart transfers): también conocidas como transferencias de yo a mí (M2M). Similar al Reino Unido, se ha puesto a disposición la primera característica de pagos recurrentes variables para transferencias entre cuentas propias donde los usuarios pueden mover libremente dinero entre las cuentas que poseen.

🇲🇽 México: el sistema SPEI y sus desafíos

México presenta un escenario contrastante. Hace años, el país desarrolló el sistema SPEI, un sistema eficiente e instantáneo de pagos A2A. Sin embargo, su utilidad para aplicaciones de pago más amplias sigue siendo limitada.

Este sistema ha simplificado enormemente las transferencias bancarias en el país, proporcionando una manera económica e inmediata de transferir dinero entre cuentas bancarias. Es económico, instantáneo y no reembolsable (ya que las transacciones son finales, lo que reduce el riesgo de contracargos).

Sin embargo, tiene una gran desventaja: es solo un sistema de pago de "empuje" (push): las transacciones SPEI deben iniciarse desde la cuenta bancaria, lo que requiere que los usuarios ingresen manualmente los detalles de la transacción. Esto limita su utilidad para los pagos comerciales y no compite efectivamente con las redes de tarjetas.

Para mejorar el SPEI, México introdujo CoDi, que permite a los comerciantes solicitar una transferencia SPEI. Sin embargo, la adopción de CoDi ha sido mínima debido a los requisitos obligatorios de preinscripción y la falta de esfuerzos promocionales por parte de los principales actores.

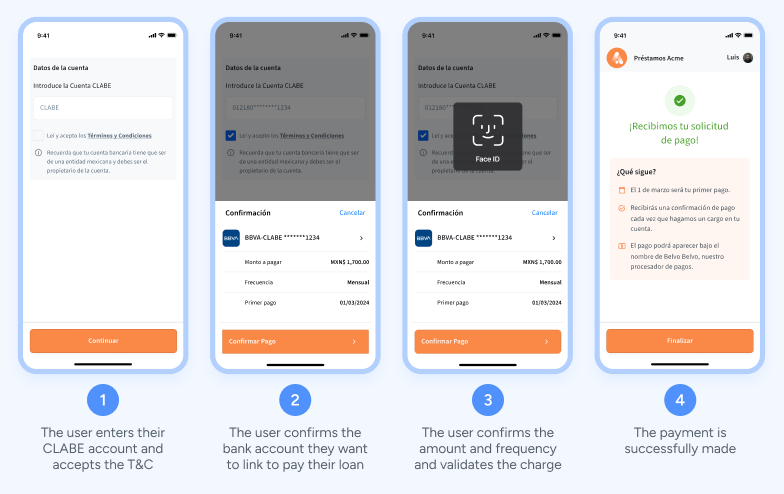

El potencial del débito directo

México también cuenta con una cámara de compensación de débito directo, CECOBAN, pero su conectividad está restringida a los bancos y el sistema está desactualizado. Esto limita actualmente el potencial para desarrollar soluciones robustas de pagos A2A similares al ACH en EE.UU.

Como resultado de todo esto, el panorama de pagos A2A en México sigue siendo en gran medida inexplorado, similar a las etapas iniciales del mercado estadounidense: las redes de tarjetas son costosas y no hay alternativas claras y generalizadas en el mercado.

Aunque el potencial es enorme, México enfrenta desafíos similares a los de EE.UU.:

- Tiempo de confirmación de transacciones: en México, las transacciones de débito directo se confirman el D+1 o durante el mismo día si la transacción es intrabancaria. Aunque 1 día es mucho mejor que 3 al compararlo con ACH, es importante manejar bien el riesgo para que este método de pago sea exitoso en la región.

- Proceso de contracargos: a diferencia de EE.UU., actualmente México no tiene un sistema oficial de disputas para pagos de débito directo, dejando la decisión final a los bancos. Un sistema que proteja tanto al pagador como al receptor sería muy útil para reducir el riesgo de este método de pago.

En este contexto, hay un enorme potencial para la mejora del débito directo: la infraestructura existente puede aprovecharse para desarrollar plataformas de Pagos Recurrentes Variables (VRP).

Perspectiva futura de los pagos A2A

Si bien los pagos A2A han avanzado significativamente, todavía hay áreas propicias para la innovación y mejora. Una de esas áreas es el desarrollo de redes de Pagos Recurrentes Variables (VRP) sobre las vías existentes, que pueden optimizar muchos procesos de pago con una gran demanda de mercado.

El elemento que falta para hacer realidad todas estas nuevas características y promesas requerirá un esfuerzo considerable en construir la experiencia de usuario y la funcionalidad en torno a estas capacidades para que VRP funcione en la región, proporcionando una experiencia fluida para los usuarios y un alto nivel de seguridad.

Y esto es precisamente en lo que nos enfocamos en Belvo: ofrecemos una plataforma completa de Pagos Recurrentes Variables utilizando vías A2A en América Latina. ¡Manténganse atentos!