Conoce todos los beneficios y ventajas que tienen los consumidores al compartir sus datos con empresas financieras que usan plataformas de open banking.

Tabla de contenidos

El mercado de los servicios financieros sin duda es uno de los más competitivos a nivel mundial de manera histórica, además de que actualmente se enfrenta a grandes retos como los avances tecnológicos y los cambios en las prácticas de consumo de los usuarios.

En regiones como Latinoamérica, donde la inclusión financiera y la informalidad siguen siendo una realidad - en México sólo el 53% cuenta con una cuenta bancaria y el 31% tiene acceso a financiamiento formal, de acuerdo a la Encuesta Nacional de Inclusión Financiera de 2021 de la CNBV - las empresas financieras tienen la enorme tarea de brindar servicios y productos que generen bienestar, incluyan a mayor población y ofrezcan una mejor experiencia para los consumidores.

Con estos desafíos en mente, las soluciones de open banking y open finance actúan como los principales aliados para los innovadores financieros.

Estos nuevos modelos permiten ofrecer una mejor experiencia a los consumidores y aprovechar la variedad de sistemas integrados que están ampliamente disponibles en la actualidad.

¿Qué es el open banking y cómo funciona?

Históricamente, las instituciones financieras tradicionales han sido las únicas responsables de almacenar y procesar los datos sobre la vida financiera de las personas. Por esta razón, nuestra comprensión de la información financiera -y de lo que podemos hacer con ella- se ha limitado casi exclusivamente a los servicios ofrecidos por los bancos.

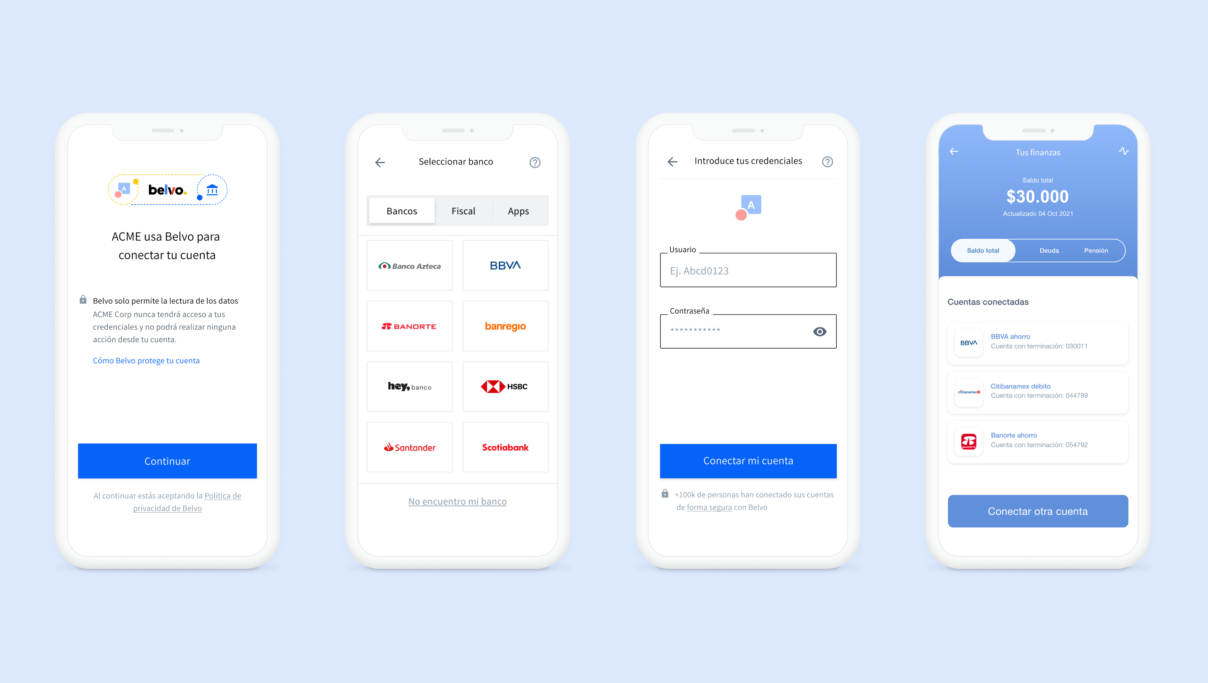

O al menos así era hasta la llegada del Open Banking. Este movimiento estableció las normas que permiten a los usuarios compartir su información bancaria con terceros a través de las API (Application Programming Interfaces).

Esto significa que las personas ahora cuentan con un canal seguro para compartir fácilmente su información bancaria con otras empresas. Gracias a ello -siempre con el consentimiento de cada individuo-, estas empresas pueden utilizar los datos bancarios para construir nuevos productos y servicios financieros vinculados a las cuentas bancarias de los usuarios y más adaptados a su situación y necesidades financieras específicas.

Pero ¿cómo beneficia esto al consumidor final?

Con todo lo anterior, a continuación te compartimos los principales beneficios que ofrece el open banking a los usuarios:

Mayor número de productos hechos a la medida

El open banking tiene el potencial de ofrecer opciones de productos y servicios personalizados y relevantes para los consumidores, gracias al acceso a más fuentes de datos que permiten ajustar las experiencias a sus necesidades concretas. Al brindar acceso a la información financiera, los usuarios ahora contarán con servicios que vayan con su lógica de consumo, además de una experiencia mucho más amigable, sencilla y rápida.

Los consumidores ahora tendrían la posibilidad de acceder a diferentes servicios desde un sólo lugar, podrían disfrutar de las mejores ofertas disponibles con mayor transparencia, y contarían con la oportunidad de ver su situación financiera actual en una sola aplicación en su Smartphone. Es sólo cuestión de "un solo clic".

Seguridad y transparencia con el uso de los datos

Si bien existen esfuerzos que han ayudado a que la inclusión financiera se acelere en todo el mundo, la realidad es que la desconfianza de la población en los productos y servicios financieros en línea (y en general); y la percepción de inaccesibilidad a las instituciones financieras siguen siendo grandes retos en Latinoamérica.

Es por esto que las instituciones financieras y las empresas fintech tienen que encontrar la manera de convencer a sus potenciales clientes de los beneficios de sus productos y servicios, centrándose en dos factores clave: la seguridad y la transparencia.

Con la implementación del open banking, los consumidores tendrán el control absoluto sobre cómo se utilizan sus datos financieros y quién puede acceder a ellos. Además de que cuenta con la confianza de que están siendo manejados bajo los mejores estándares de seguridad durante todo el proceso.

Acceso a nuevas formas de financiamiento y crédito

Sin duda, uno de los principales beneficios es la diversidad de servicios de crédito a los que los consumidores pueden aplicar. Al usar open banking, las empresas que ofrecen préstamos ahora darán ofertas de crédito mucho más rápido, ayudando a los consumidores a conseguir el dinero que necesitan en el momento exacto que lo requieren.

Existen compañías como Dineria o askRobin que están utilizando el open banking para nutrir sus modelos y así incrementar la cantidad de créditos que ofrecen a los consumidores de una manera casi inmediata.

Pero no sólo sirve para modelos tradicionales de crédito, ya que estos modelos ayudan a impulsar y crear nuevos productos. Un claro ejemplo es Aplazo, con su servicio de “Compra ahora, paga después” da la posibilidad de comprar a plazos en distintas tiendas y establecimientos a personas que no cuentan con historial crediticio y ni una tarjeta de crédito.

Sumado a todo esto, el crédito hipotecario también se beneficia de estas soluciones. Startups como Yave están aprovechando el acceso a los datos fiscales de sus usuarios para agilizar todos los procesos y ayudar a todos sus clientes a que puedan comprar un inmueble de manera sencilla y segura.

Controlar y mejorar las finanzas personales

Otra gran oportunidad para los consumidores sería el mejorar el manejo de sus finanzas personales a través de productos que brindan visibilidad, control y dan consejos puntuales sobre cómo optimizar el uso de sus finanzas.

Un claro ejemplo de estos servicios los proporciona Mobills en Brasil, que cuenta con una aplicación donde los usuarios pueden gestionar su dinero, crear presupuestos, hacer un seguimiento de los gastos de su cuenta corriente y de su tarjeta de crédito, todo en un solo lugar.

El salario por adelantado es ahora una realidad

Como se mencionó anteriormente, el open banking está ayudando a impulsar nuevos modelos y productos financieros. Uno de ellos es el salario ‘on-demand’ o por adelantado, que permite a cientos de trabajadores en Latinoamérica obtener el pago de nómina en el momento que deseen sin tener que esperar hasta la fecha de pago.

Empresas como Monet en Colombia y TiFi en México, ayudan a que los trabajadores no tengan que recurrir a fuentes informales de financiamiento (las cuales tienen altas tasas de interés) y puedan tener el dinero por el que han trabajado en el momento que más lo necesiten.

Estos son sólo algunos ejemplos claros de cómo los usuarios se benefician del open banking, pero estas ventajas pueden aumentar radicalmente dependiendo de la creatividad y los nuevos servicios que las empresas financieras estén dispuestos a lanzar. Es por eso que el open banking es tan importante, ya que sirve como base para que la innovación y la revolución de los servicios financieros no pare en todo Latinoamérica.

Si buscas brindar estos beneficios a tus clientes, contáctanos y te ayudaremos a que cada vez más consumidores se beneficien del poder del open banking.