Saiba como o Open Finance pode aprimorar os modelos atuais de score de crédito, ajudando a oferecer uma maior quantidade de empréstimos com menores custos.

Como já mencionamos algumas vezes por aqui, sabemos que há lacunas significatitvas no processo de concessão de crédito no Brasil. A falta de acesso a produtos financeiros resulta em pouco acesso a informações que podem ajudar na avaliação de perfil, as fontes de dados disponíveis muitas vezes não dão conta de um retrato fiel da situação financeira, empresas de crédito sofrem com inadimplência e consumidores sofrem com taxas de juros altas. Porém, estamos vivendo um processo de oportunidade único para a inclusão financeira e o acesso a financiamentos: de acordo com estudo do Serasa Experian, estima-se que, com o Open Finance, 4,6 milhões de brasileiros poderão ser incluídos no mercado de crédito .

Mas não estamos falando apenas de inclusão em termos quantitativos. Graças a soluções de Open Finance, financeiras podem, por exemplo, verificar de forma automática a renda de seus potenciais clientes, o que, além de ter um efeito na quantidade de empréstimos aprovados, significa um melhor entendimento da estabilidade financeira, permitindo taxas mais favoráveis a cidadãos com renda variável, por exemplo. Também, produtos como as métricas de crédito com base em dados transacionais conseguem apontar com maior precisão o padrão de gastos e consumo do cliente, o que auxilia na hora de avaliar risco ou emsmo prever inadimplência.

Isso nos leva a uma pergunta importante: devemos descartar totalmente modelos tradicionais de score de crédito? A resposta é não. Mas o advento do Open Finance torna possível ampliar o leque de informações e diminuir a dependência em fontes de dados únicas e mais caras.

Open Finance como complemento para análise de risco

O Open Finance pode desempenhar papéis diversos e poderosos no funil de concessão, começando por facilitar a verificação de informações: com a conexão direta aos dados financeiros, processos manuais de inserção de dados ou envio de documentos são automatizados, reduzindo erros humanos e custos operacionais, além de poupar tempo para usuário e empresa. Tudo isso graças ao acesso direto às informações financeiras, sempre a partir de uma forma segura e com o consentimento do cliente.

Nesse sentido, o primeio benefício, e um dos mais óbvios, do Open Finance é a praticidade.

Com o acesso às informações do cliente, a possibilidade de aumentar a concessão de empréstimos aumenta de maneira considerável: em caso observado pela Belvo, foi possível um aumento de 16% de clientes que, com score negativo (incluindo negativados em bureaus), após recusa inicial, obtiveram nova oferta com o compartilhamento dos dados de Open Finance. Em caso de empresa que desejava incrementar linhas de crédito para clientes já existentes, observou-se aumento de até 33% na aceitação de novo limite após compartilhamento das informações.

Esses resultados são possíveis graças à incorporação de novas variáveis aos modelos, acessíveis através de soluções como os indicadores de risco da Belvo. Com o produto, é possível acessar uma série de métricas de fácil integração para avaliar rapidamente o perfil de risco do usuário. O resultado permite que empresas de crédito e inovadores financeiros complementem seus modelos de forma simples, aproveitando dados enriquecidos de Open Finance sem a necessidade de construir sua própria infraestrutura.

Analisando padrões de consumo para aprimorar modelos de crédito

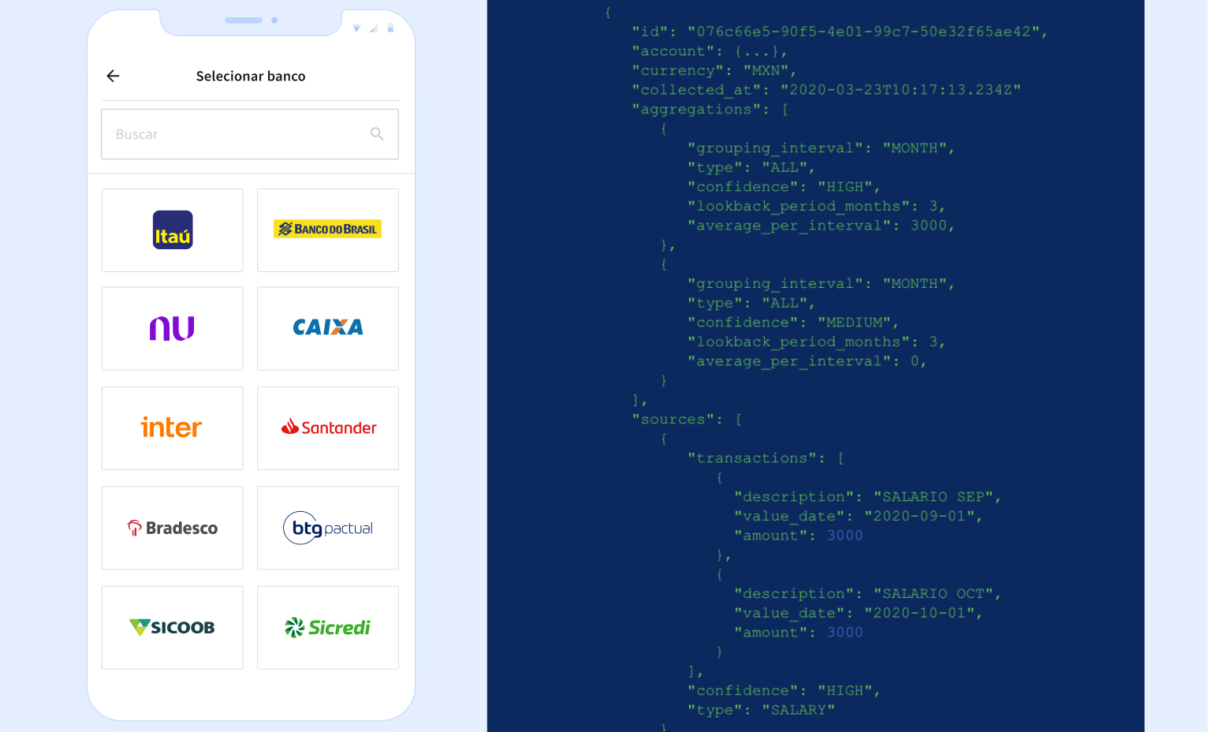

Uma das grandes possibilidades trazidas pelo Open Finance e soluções como as oferecidas pela Belvo é a capacidade de identificar padrões de transação e conhecer de forma mais completa a saúde e o comportamento financeiro de um cliente potencial.

Algumas dessas soluções, como as de verificação de renda, se baseiam em modelos de machine learning que analisam as movimentações das contas dos usuários para encontrar padrões na frequência e quantidades de transações, assim como a combinação de palavras-chave que indicam se os fluxos de entrada são ou não relativos à renda. A solução da Belvo permite que essas informações sejam verificadas em tempo real e atualizadas.

Além da verificação de renda, o Open Finance nos permite analisar outros fatores de risco presentes nas transações do usuário, como identificar se há outros débitos recorrentes que limitam a capacidade de pagamento, se há outros financiamentos a pagar ou se os gastos em relação à renda estão alto demais para que o cliente consiga assumir uma nova responsabilidade financeira.

Ainda, modalidades sob o escopo Open Finance como a iniciação de pagamentos podem otimizar o processo de cobranças para empresas de crédito.

Evitar fraudes de maneira prática

Outro grande problema para empresas de crédito e consumidores no Brasil é o grande volume de fraudes digitais, o maior índice da América Latina.

Uma solução de Open Finance contribui para prevenir golpes desde o início do processo, já que é possível validar que o depósito realizado pela empresa de crédito será feito para a conta bancária que corresponde aos dados do solicitante, diminuindo a possibilidade de fraude de identidade.

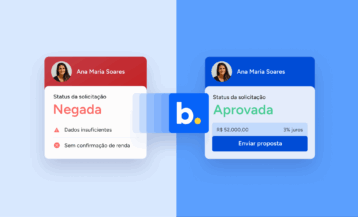

Novas ofertas para usuários rejeitados

Outro dos principais benefícios de adotar uma solução de Open Finance como complemento ao scoring de crédito tradicional é a oportunidade de reengajar com todo o tráfego de clientes rejeitados pelo modelo tradicional.

Nesse sentido, empresas inovadoras estão adotando o Open Finance de duas formas principais. A primeira são empresas que modificam seu processo atual para incluir uma solução de open finance na análise tradicional, aumentando seu número de ofertas graças à maior quantidade de informações incluídas no processo decisivo. O histórico de transações financeiras ou a verificação de renda, por exemplo, podem ser consideradas como informações positivas, e empresas de crédito podem utilizá-las para ajudar seus usuários a aumentar seu score e a possibilidade de obter um empréstimo.

A segunda vertente é de empresas que estão usando o Open Finance como uma segunda forma de avaliação, no objetivo específico de re-engajar com clientes rejeitados pelo modelo anterior. Depois do modelo tradicional eliminar um usuário, o credor pode oferecer ao cliente uma nova tentativa conectando os dados de Open Finance: usando soluções de agregação bancária como a Belvo, a empresa passa a obter uma visão completa sobre extrato da conta, padrões de consumo e pagamento, e, de forma geral, a capacidade financeira do usuário.

Com a calculadora de ROI da Belvo, é possível estimar o retorno sobre investimento para casos de reavaliação de oferta de crédito para usuários previamente rejeitados.

“O Open Finance traz novas informações para avaliar o risco de crédito e, com uma melhor avaliação, o credor pode até abaixar os juros pro cliente final. Alguém que foi recusado anteriormente num pedido de financiamento tem uma nova chance de ser aprovado com o Open Finance. Porque o banco vai conhecer melhor quem esse cliente é, o que faz, o que compra, qual a probabilidade de pagar aquele financiamento.”

Artiz Amanese

Head de Estratégia e Risco de Crédito da Belvo

Com isso, o credor consegue diminuir também o custo de aquisição, já que menos usuários serão recusados e a empresa aumenta sua capacidade de identificar novos fatores e dados que ajudem a aprimorar ofertas. Ainda, alimenta também os modelos de risco e a inteligência do negócio com novos dados.

Essas são as principais maneiras como uma empresa de crédito pode utilizar um mix de produtos e contar com ferramentas de Open Finance para conceder, simultaneamente, mais ofertas de crédito e ofertas com condições otimizadas. Com um retrato mais fiel e claro dos clientes potenciais, é possível otimizar esse processo e obter ganhos significativos.

Saiba mais sobre como nossa solução de verificação de renda ajuda clientes como a Blipay a aprimorar seu modelo de risco de crédito .